1. 直近のJ-REIT価格動向

日銀の政策変更は、J-REIT価格にも悪影響を及ぼした。東証REIT指数は日銀が政策変更を公表した20日に前日比5%を超える下落を示し、終値ベースで年初来安値となる1,838ポイントまで沈んだ。

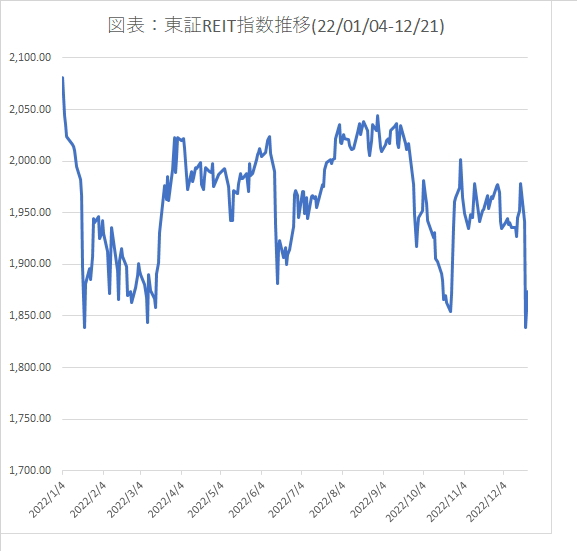

まだ2022年の取引は続くが、J-REIT価格は金融政策に左右された1年となった。急落は図表の通り、12月で4回目であり、1月、6月、10月は米国FRB(連邦準備制度理事会)の利上げで、12月は日銀の事実上の利上げに拠るものと言えるだろう。東証REIT指数で見れば、2,000ポイント近い水準から短期で1,850ポイント程度まで下落した。

12月までの3回の急落局面では東証REIT指数は2,000ポイントを回復してきたが、今回は反騰したとしても急落前の1,950ポイント程度になると考えられる。外国人投資家は米国10年債利回りが高い水準で推移している中でJ-REIT投資を拡大する可能性は低いと考えられるためだ。

2. 2023年最大のリスク要因

日銀の利上げにより2023年の最大のリスク要因は、高騰を続ける不動産売買市場が減速に転じる可能性が生じたことだ。

本連載でもJ-REIT価格の安定要因は、物件売却益計上による分配金の安定性を投資家が評価している、と記載してきた。この前提条件が崩れることも想定する必要が出てきたのだ。

米国が利上げを続ける中でも、日本の不動産売買市場に外国人投資家が相次いで参入してきた背景には、利上げをしない日本の金融政策が背景にあったと考えられる。低い金利で資金を安定的に調達出来ることで、海外と比較して賃料が上昇しない日本の不動産でも投資余地があったのだ。

今後も金利上昇のリスクがあると外国人投資家が懸念した場合、日本の不動産売買市場が急速に低迷する可能性がある。

これは不動産価格の急落ではなく、当面は取引件数や売買金額の停滞というものになりそうだが、J-REITの保有物件の売却にも影響を与えることになる。売却益の計上が出来なくなった場合、内部留保を潤沢に持たない銘柄は、賃貸市況の影響がそのまま分配金の増減に繋がることになり、分配金の安定性が損なわれるため、J-REIT価格安定は難しくなると考えられる。

3. 2023年も幅広いレンジでの値動きへ

前述のリスク要因は、少なくとも年前半には顕在化しない。

また利上げで最も影響を想定しやすい借入金の調達コスト上昇は、大半の銘柄が借入金の借換時期の分散を行っているため、2023年の影響は軽微だ。J-REIT全体では借入金の調達年数が7年を超えている。単純化すると、年間では借入金のうち15%程度しか借換えとならないためだ。

更に円高に転じたことで一部の銘柄では分配金の減少要因となっていた光熱費上昇も、政府による補助金の効果もあり影響が少なくなりそうだ。

また日銀の政策変更は、YCC(イールドカーブコントロール)の上限金利を0.25%から0.50%に変更しただけとも言える。国債の借入額増額も併せて公表している点から、量的な「異次元緩和」は続けている。

このような点から、米国を中心として企業業績の回復が遅れるような展開となれば、J-REITへの資金流入も期待出来る。

一方で企業業績の早期回復や日本の不動産売買市場停滞の現実化、米国長期金利の上昇が続くという状態になれば、2022年の安値水準からの下落も想定しておくべきであろう。

従って2023年は、東証REIT指数では2,100ポイントから1,700ポイントでの推移と見ている。特に年後半は安値水準での推移となるリスクが高くなりそうだ。

一方で、株式市場も含め不透明感が強い状態であることから、株式市場とJ-REIT価格の値動きが異なる場面も多くなるだろう。

急落時を除けば2023年のJ-REIT価格は分散投資の効果は期待出来ると考えている。