1. 直近のJ-REIT価格動向

前号で記載した「下値の目処がたたないJ-REIT価格」という動きは3月に入っても続いている。2月末に1,700ポイント台を割り込んだ東証REIT指数は、3月13日には取引時間中の安値で1,657ポイントまで下落し、1,650ポイント台の維持も難しい状態になっている。

3月12日に東京証券取引所が公表した2月の部門別売買動向に拠ると、外国人投資家は435億円の売り越しとなった。23年下半期には米国長期金利低下を見越し7月に311億円を買い越しするなど合計691億円の買い越しとなったが、24年に入り長期金利が再上昇すると大幅な売り越しに転じている。

また機関投資家である銀行も歴代5位となる323億円の売り越しとなった。株式市場が大幅に上昇する中でJ-REIT価格が停滞し、国内金利上昇の懸念が強くなっているため、J-REITを売却するという選択になったと考えられる。

2. 個人投資家は割安感で買い越し基調

一方でJ-REIT価格下落に伴い分配金利回りは4.5%を超える水準となっている。コロナショックがJ-REIT価格に影響を与えた20年5月以来の高い利回り水準だ。

個人投資家の一部は、業績が堅調で利回りが高いJ-REITに注目しており、2月は249億円の買い越しを行った。コロナショックでJ-REIT価格が急落した20年3月の478億円に次ぐ歴代2番目となる買越額であり、個人投資家はJ-REIT価格にコロナショック時と同様の割安感を感じていると考えられる

3. 物流系は特に割安感が強い

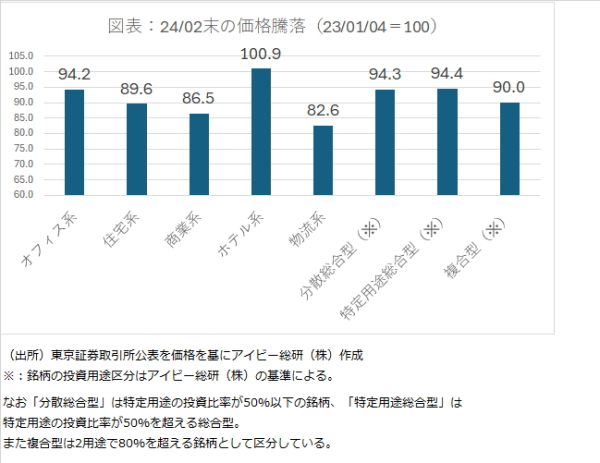

前述の通り、東証REIT指数は2月末に1,700ポイントを割り込んでいるが、23年初と比較すると物流系銘柄の価格下落率が最も大きくなっている。図表は各銘柄の投資用途で区分し、23年初の価格と比較しての騰落(中央値)を示しているが、物流系銘柄が最も価格が下落したセクターとなった。

物流系は時価総額が大きい銘柄のスポンサーに外資系が多いこともあり、価格下落は米国長期金利上昇の影響を受けたものと考えられる。一方で借入金比率が低い銘柄が多いセクターでもあり、今後懸念されている国内金利上昇の影響が最も少ない。

つまり米国長期金利が低下に転じれば、価格が最も上昇しやすいセクターと考えられる。また市場平均を上回る高い利回りとなっている銘柄も多く、割安感が特に強い用途となっている。