REIT注目記事

平和不動産リート投資法人

FISCO REIT REPORT

平和RE Research Memo(3):2023年5月期は、賃貸事業利益の増加により修正予想を上回る

■業績動向

1. 2023年5月期の業績概要

平和不動産リート投資法人の2023年5月期(第43期)の業績は、営業収益8,049百万円(前期比2.7%増)、営業利益4,015百万円(同0.1%減)、経常利益3,559百万円(同0.2%減)、当期純利益3,558百万円(同0.2%減)であり、営業収益及び各段階利益はいずれも2023年5月22日に期初予想から上方修正した予想を上回って着地した。オフィス及びレジデンスの稼働率、賃料増額改定が堅調に推移し、既存物件の賃貸事業利益は増加したものの、前期取得物件の固定資産税・都市計画税の費用化、外部成長に伴う販管費の増加により、各段階利益は前期比微減となった。ただ、修正予想を上回ったのは、主に賃貸事業費用が予想を下回ったことによる。なお、REITでは、税引前利益の90% 超を分配金として支払う場合には法人税が免除されることから、当期純利益は経常利益とほぼ同水準となっている。

外部成長としては、レジデンス5物件、オフィス1物件を取得する一方、オフィス1物件の準共有持分を売却した結果、2023年5月期末の運用資産は合計125物件、221,044百万円(取得価格合計)に拡大した。内部成長としては、ポートフォリオ全体の期中平均稼働率が97.9%(前期比0.2ポイント上昇)と、コロナ禍前の2019年5月期以来の最高値を更新した。期中平均稼働率は、オフィスが99.1%、レジデンスも97.1%と高位安定で推移した。また、高い稼働率を背景に、NOI利回り(実質利回りとも言う、実績賃貸業利益(年換算)/((期初帳簿価額+期末帳簿価額)÷2)×100で計算)も5.1%(同0.1ポイント低下)と、引き続き高水準を維持している。財務運営では、期間対比の調達コストは過去最低水準を更新し、平均調達期間は7.3年と過去最長となり、健全な財務体質を堅持している。

以上から、EPU(1口当たり当期純利益)は3,195円(前期比6円減)となったものの、内部留保のコントロールにより、DPU(1口当たり分配金)は3,160円(同30円増)と15期連続でスポンサー変更後の最高値を更新した。また、物件譲渡益等の一時的要因を除いた実力ベースの収益力を示す、賃貸収益ベースのEPUは、前期比8円減の2,749円となったが、外部成長の通期寄与考慮後(期中で取得した物件が、期を通して寄与したとして算出した場合)では前期比12円増の2,769円であった。これらの着実な成長に加え、同REITは分散の効いたポートフォリオ(125物件)、十分な内部留保(55.0億円)、低い鑑定LTV(期末の鑑定評価額(帳簿価額+含み損益)に対する有利子負債の割合)(40.6%)、コミットメントライン(70億円)、格付AA-(安定的)(2022年6月に格上げ)など、外部環境の変動に備えて十分なリスク耐性を備えている。

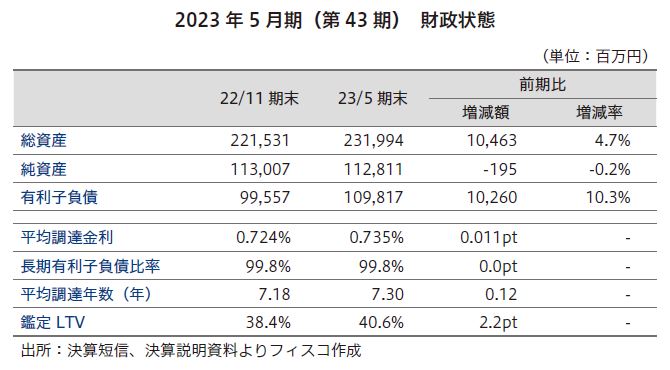

2. 財政状態

2023年5月期末の財政状態は、総資産231,994百万円(前期末比4.7%増)、純資産112,811百万円(同0.2%減)、有利子負債109,817百万円(同10.3%増)であった。平均調達金利は0.735%(同0.011pt上昇)となったが、有利子負債の平均調達年数は7.3年(同0.1年増)であった。主要金融機関との良好な関係の下、今後は比較的金利水準が高い過去の借入金が満期を迎えることで、緩やかな調達コストの低下が見込まれる。なお、長期有利子負債比率は99.8%、固定化比率は70.2%と高く、将来の金利上昇リスクに備えている。また、大手都銀からのコミットメントライン(必要な時に借りられる、銀行からの融資枠)を2020年11月期より70億円に拡大し、不測の事態にも対応できるように、手元流動性を拡充している。

一方、鑑定LTVは40.6%と良好な低水準を維持しているが、2023年11月期初の公募増資により39.5%に低下する見込みだ。同REITでは、同比率40~50%を標準水準として維持し、上限を65%に設定しているが、鑑定評価額の増加に伴って同比率は低下傾向にあり、借入余力が拡大したことで、より機動的な物件取得が可能になっている。

(執筆:フィスコ客員アナリスト 国重 希)

本記事の重要事項(ディスクレーマー)はこちらのリンクの資料よりご覧ください

掲載内容に関しては株式会社フィスコIRにお問い合わせください。