REIT注目記事

決算情報拾い読み 福岡リート投資法人

2024年2月期(第39期)決算説明資料

今回取り上げるのは、2024年4月16日に開示された福岡リート投資法人の第39期(2024年2月期)決算説明資料です。

同投資法人は、九州地域(沖縄県、山口県を含む)を主要投資対象とする地域特化型J-REITにて、スポンサーは福岡地所を中心に、九州電力、福岡銀行、JR九州、西日本鉄道等九州の有力企業で構成されています。

用途別のポートフォリオは、商業(53%)を中心に、オフィス(33%)、住居、ホテル、物流と広範囲にわたる総合型の特性を保有しています。

ポートフォリオ投資方針等(決算説明資料より抜粋)

第39期のトピックス

1.投資環境

本投資法人の主要投資対象エリアである福岡・九州地域の景気は、一部に弱めの動きがみられたが、緩やかに回復しつつある。個人消費は、物価上昇の影響を受けつつも堅調に推移している。生産活動はこのところ弱めの動きとなっている。雇用・所得情勢は、緩やかに改善している。先行きについては、海外の経済・物価動向、コスト高とその波及、労働需給と雇用者の所得形成などが、当地の経済・金融情勢に与える影響に留意する必要がある。

地価動向については、令和6年地価公示によると、全国では全用途平均・住宅地・商業地のいずれも3年連続 で上昇し、上昇率が拡大した。一方、本投資法人の投資対象エリアの中心である福岡市においては、商業 が前年比プラス12.6%、住宅地が前年比プラス9.6%と上昇した。

2. 外部成長

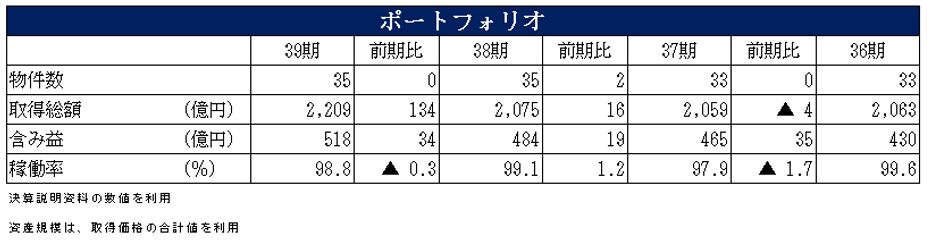

2023年9月1日に博多FDビジネスセンターの取得(取得価格:141億円)、2023年11月30日に久留米東櫛原SC(準共有持分 30%)(譲渡価格:6.22億円)の譲渡を実施した。

当期末現在(2024年2月29日現在)では、商業施設10物件、オフィスビル13物件(オフィスビルの底地を含む。)及びその他12物件の合計35物件の運用を行っている。

当期末現在のポートフォリオ(取得価格ベース)を投資対象エリア別で見ると、福岡都市 圏への投資比率が79.1%となっており、投資タイプ別の投資比率は、商業施設48.4%、オフィスビル37.8%、その他13.8%となっている。

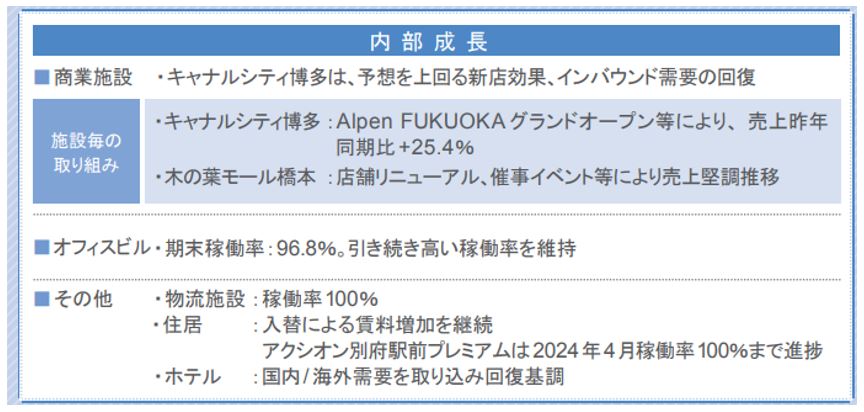

3. 内部成長(決算説明資料より抜粋)

4. 資金調達の概要

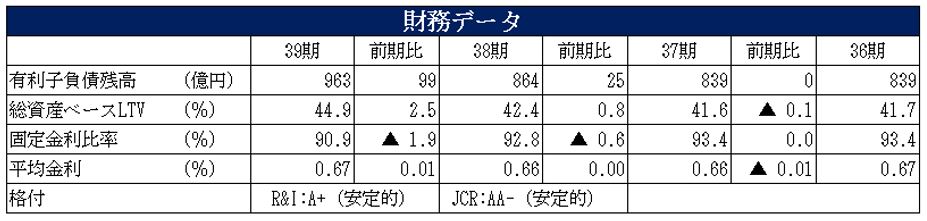

当期において40億円のリファイナンスを行うとともに、124億円の新規資金調達及び25億円の返済を行った結果、当期末における有利子負債残高(投資法人債を含みます。)は963.5億円となった。

期末総資産有利子負債比率(投資法人債を含む。)は44.9%、期末固定化比率(有利子負債の中で固定金利の借入が占める割合。投資法人債を含む。)は90.9%となっている。また、株式会社西日本シティ銀行をエージェントとするコミットメントライン契約(極度額:70億円)について、コミットメント期間を1年延長し、コミットメントラインの残存期間を3年にしている。返済期日の分散等によるリファイナンスリスクの軽減に努めつつ、金利上昇に伴う調達コスト増加の軽減について、調達期間の短縮等を含めて検討していく。

主要指標(決算説明資料より抜粋)