1. 直近のJ-REIT価格動向

J-REIT価格は上値が重い展開が続いている。東証REIT指数は2月から概ね1,850ポイント台を下回る値動きとなっている。

一方、株式市場では、米連邦準備制度理事会(FRB)が利上げ幅を再度拡大する可能性が高くなり、為替市場が円安に振れていることもあって、上昇基調となっている。

J-REIT価格に目を転じると、現状の東証REIT指数から上値を追う展開となる可能性が低い状態だ。その理由として、東証REIT指数が2,000ポイントの水準まで上昇するためには、外国人投資家の大幅買越しが必要と考えられることが挙げられる。

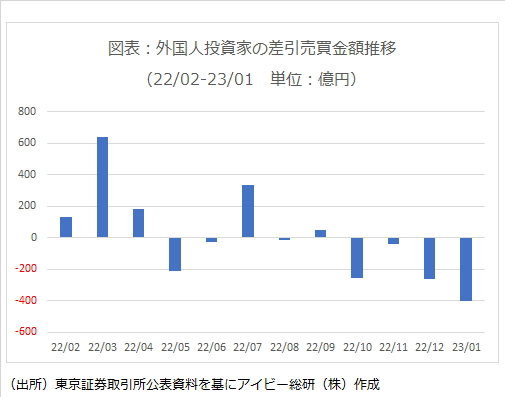

直近1年で見ても、東証REIT指数が2,000ポイント台を回復する時には外国人投資家の大幅な買越しがあった。東証REIT指数は2022年3月と7月に、その前の急落から2,000ポイント台を回復しているが、3月は639億円、7月は331億円と大幅な買越しとなっていた。

2. 外国人投資家が買越しに転じるための条件

外国人投資家は、1月に2020年6月以来となる400億円を超える売り越しとなった。本コラム執筆時点で2月の投資部門別売買金額はまだ開示されていないが、J-REIT価格動向を見る限り、大幅な買越しには転じていないだろう。外国人投資家が、大幅な買越しに転じるための条件が整っていないと考えられるためだ。

外国人投資家が大幅な買越しに転じるための具体的な条件として以下の2点が挙げられる。

①米国長期金利の低下

米国10年債利回りは、FRBの利上げに伴い2022年9月中旬から3.5%を超える水準で推移している。それにより外国人投資家は図表の通り売越基調が強まり、東証REIT指数もそれと軌を一にして2,000ポイント台を割り込む動きとなった。

米10年債利回りが高い水準で推移しているため、J-REIT市場ではオフィスに次いで時価総額が大きい物流系銘柄の価格に悪影響を与えている。収益安定性が極めて高い物流系銘柄であるが、米国債利回りの上昇に伴い利回りが上昇(価格は下落)する傾向が強くなっている。また同様の傾向は住居系銘柄でも見られる。

東証REITが改めて2,000ポイント台を目指す動きとなるためには、米10年債利回りが3.5%を下回る動きが明確になる必要があると考えられる。

②日本の金融政策の明確化

前述の通り、外国人投資家は1月に大幅な売り越しを行っている。また米10年債利回りは、一時的ではあるが3.5%を下回る局面もあった。この背景には、米国の利上げが続くということだけなく、日銀が2022年12月に利上げを行ったことで日本の金融政策に不透明感が強まったこともあると考えられる。

日本での長期金利上昇は、J-REITの調達金利上昇だけでなく、安定的な分配金水準を支えている物件売却益にも影響を与える可能性が高い。

更に日銀総裁の交代による政策変更リスクが加わっていることで、外国人投資家がJ-REIT投資に慎重な姿勢となっていると考えられる。

例えば日銀がイールドカーブ・コントロール(YCC)を撤廃しても、日本の長期金利は1%程度の水準で推移する可能性が高い(※1)とも言われているが、一時的な乱高下の可能性は否定出来ないと考えられる。

そのような状況が想定される中では、利回り投資商品であるJ-REIT投資に対するリスクが漂うことになる。

従って、日銀が長期金利水準をどのような方針で誘導していくのか、という点を明確にする必要がありそうだ。

更に上記2点に加え、米国オフィスの空室率改善も必要と考えられる。米国のオフィス賃貸市場はコロナ禍で進展したリモートワークの進展に伴い、雇用者数の増加に関わらず空室率の悪化が続いている。

ニューヨークの代表的なオフィス街であるマンハッタンの2022年12月末の空室率は、直近10年の平均11%を大幅に上回る22%まで悪化(※2)している。

米国と日本では市場慣行やテナント需要が大幅に異なるが、米国の市場動向がJ-REIT投資にも影響を与える可能性がある。

J-REITでは商業施設系銘柄は収益が安定しているにも関わらず利回りが高いが、これは米国では郊外のショッピングセンターの閉鎖が相次いでいるため、外国人投資家が商業施設系銘柄の投資に慎重な姿勢を続けていることが影響していると考えられる。

同様の状況にオフィス系銘柄が陥れば、時価総額が大きい銘柄が多いため、東証REIT指数の回復が難しくなりそうだ。

※1:公益社団法人日本経済研究センター2022年12月27日レポートに拠る

※2:クッシュマン・アンド・ウエイクフィールド社「米国マンハッタン・オフィス・マーケットビート」2023年2月2日に拠る