1. 直近のJ-REIT価格動向

J-REIT価格は、好調な株式市場と異なり、停滞感が強い状態が続いている。東証REIT指数は、5月8日年初来高値1,882ポイントを超えることが出来ず、1,850ポイント前後での値動きとなっている。

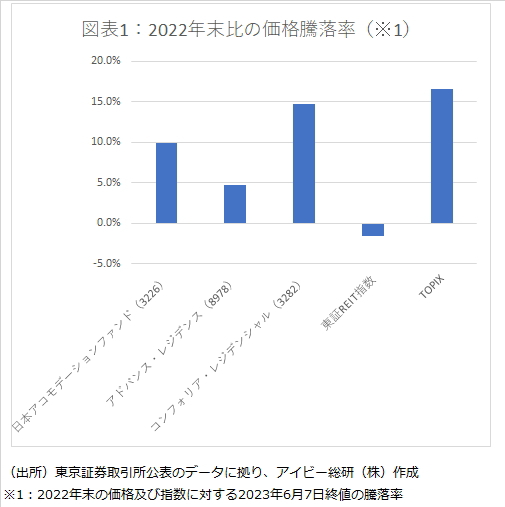

一方で、住居系銘柄は、機関投資家の資金が流入しやすい時価総額が大きい銘柄の値動きが堅調だ。図表1は、時価総額が大きい住居系3銘柄と東証REIT指数及びTOPIXの昨年末と6月7日の価格(指数)の騰落率を比較したものとなっている。TOPIXには及ばないが、東証REIT指数がまだ昨年末の水準を回復出来ていない点と比較すると、投資家の需要を集めていることが窺える。

従って東証REIT指数低迷の要因は、米国のオフィス空室率が高い状態の連想から、J-REIT市場で時価総額が大きいオフィス系銘柄の価格が上昇していないためと考えられる。

2. 長期金利上昇が業績に与える影響は少ない

またJ-REIT価格が上昇しない要因として、日銀のYCC(イールドカーブコントロール)撤廃や変動幅の拡大の影響を投資家が懸念している可能性もある。しかしこの懸念は価格への影響が極めて少ないと考えられる。

その理由として、仮にYCCの変動幅が拡大し長期金利が上昇しても、その上昇幅と同じようにJ-REITの利回りが上昇(価格は下落)する可能性は低いと考えられるためだ。J-REITと長期金利の乖離幅(イールドスプレッド)は、金融政策や業績の先行きなどが影響し、一定の幅で推移したことがない。つまり長期金利が0.25%上昇したとして、J-REITの利回りも同様に0.25%上昇(価格は下落)するという相関性はこれまで生じていなかったのだ。

更にJ-REITの業績に与える影響も軽微だ。J-REITは借入金による資金調達も行っているため、長期金利の上昇は支払利息増加による分配金減少要因となる。しかし大半の銘柄が長期固定金利での資金調達を行っているため、今後の金利上昇の影響は少ない。

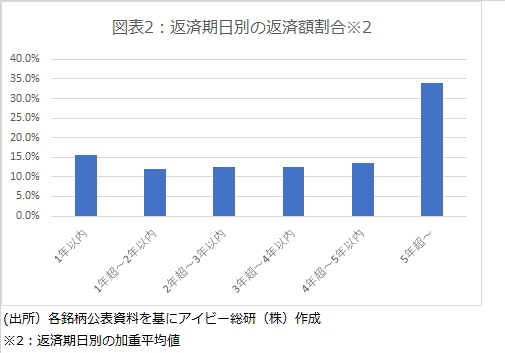

また長期固定金利での借入金の返済期限が到来すれば、借換えが必要となり金利上昇の影響を受けるが、返済期限の分散も行っているため、この点での影響も少ない。図表2は、2023年3月末時点のJ-REIT全銘柄の借入金(9兆8,000億円弱)の返済期限の分散状況を示したものであるが、1年先となる2024年3月末までに借換えとなる比率は15%程度しかないためだ。

加えて大半の銘柄が、これまで固定金利での借入れを行ってきた点も業績に与える影響が軽微となる要因だ。日銀の金融政策のうちマイナス金利政策からの転換は短期的には想定されていないため、短期金利は低い水準が続く可能性が高い。この場合借換えを迎えた借入金をこれまでの固定金利から短期金利がベース金利となる変動金利での資金調達に変更することで、長期金利上昇の影響は回避出来る(※3)。

更に機関投資家は、金利上昇の影響を過大視していない可能性が高い。前述の通り2023年は機関投資家の投資対象となりやすい住居系銘柄の価格は上昇しているが、住居系銘柄は他用途の銘柄と比較して借入金比率が高いためだ。言い換えれば金利上昇による業績への影響を懸念する局面だった場合、住居系銘柄は機関投資家の投資対象から外れると考えられる。

従って、投資家が懸念すべき金利上昇リスクは、日銀がYCCを撤廃し長期金利が一時的であっても大幅に上昇する事態という点になる。この場合、J-REIT価格の急落は避けられない。一方でこのようなリスクは少ないと考える投資家にとっては、株式市場の値動きに対して出遅れ感のあるJ-REIT投資は有効だと考えられる。株式市場の上昇要因ともなっている企業業績の改善が進めば、オフィス需要も回復しJ-REIT価格全体の上昇余地もあるためだ。

※3:日銀がマイナス金利政策を転換した場合には、短期金利が上昇するため、その時期までの影響