1. 2023年のJ-REIT価格を振り返る

2023年のJ-REIT価格は、日米の金融政策に左右された1年になった。2022年12月に日銀が「突然」金融政策を変更し、東証REIT指数は2022年11月の1,950ポイント程度から1,900ポイントを割り込んで2023年のJ-REIT価格は始まった。

東証REIT指数の下値は3月に米国の地銀破綻があり、リスクオフの動きが強まった3月20日に1,750ポイントとなった。その後は日米の金融政策の先行きとその思惑で価格が上下する動きとなった。

米連邦準備制度理事会(FRB)がインフレ抑制を重視し、金利引き上げを続けていたが、市場は利上げによる景気悪化懸念を強め、米国の長期金利低下への思惑を強く抱く状態となっていた。この点がJ-REIT価格にも波及し、3月中旬から8月までは上昇基調となった。

しかし、米国のインフレ状態が続き、FRBの利上げが続くという観測が投資家の中で強まると、J-REIT価格は下落基調に転じた。東証REIT指数は9月5日に高値の1,918ポイントから10月30日には1,805ポイントまで低下した。

日銀は7月と10月に金融緩和策の修正を行い、実質的にはYCC(イールドカーブ・コントロール)は長期金利の急激な上昇がない限り形骸化したこともJ-REIT価格には重荷となった。

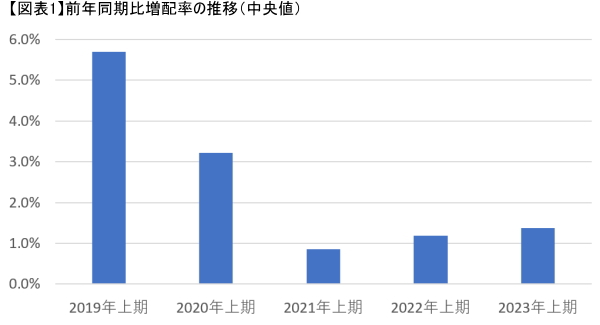

その一方、業績面を見ればコロナ禍に影響を強く受けたホテル系銘柄を中心に分配金の回復は進んでいる。2023年上半期(1月~6月)の前年同期比の増配率は、コロナ禍の影響を受けた1%を割り込んでいた2021年上半期から2023年上半期には2%程度まで上昇(図表1)している。

2. 2024年の東証REIT指数は1,700ポイントから2,000ポイントを予想

前述の通り、業績というよりは日米の金融政策に左右される展開は2024年も続きそうだ。FRBの利下げというプラス材料と日銀の異次元金融緩和政策の終了というマイナス材料があり、その時期に対する思惑でJ-REIT価格の年前半は動くことになりそうだ。

日銀の緩和終了が先行し、FRBの利下げが遅れれば、東証REIT指数は2023年の安値水準を下回る1,700ポイントまで低下する可能性が高い。しかしその逆となれば、時価総額が大きい銘柄が多い物流系銘柄の価格回復が寄与し、2,000ポイントに近づく場面もあると考えている。

物流系銘柄は、米国の金利上昇の影響を受けて価格が下落(利回りが上昇)したことに加え、借入金比率が低い銘柄が多く国内金利上昇に影響が少ないためだ。

なお、日銀のマイナス金利政策が終了したとしても、J-REITの業績に対する影響は少ない。J-REITは長期金利の上昇に伴い、これまでの固定金利での調達から短期金利を基準にした変動金利での調達を増やしている。

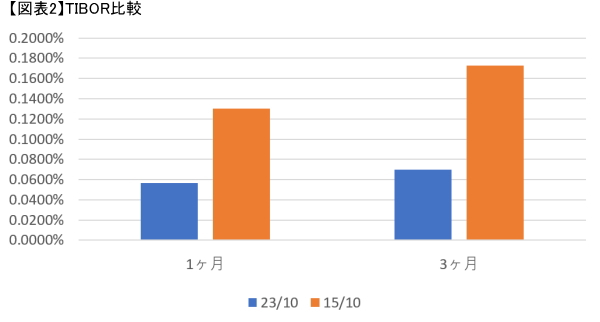

つまり、マイナス金利策が解除となれば、影響を受けることになるが、図表2の通りマイナス金利政策導入前の短期金利の目安であるTIBOR(東京市場の銀行間取引金利)はあまり上昇しない。

例えば、J-REITの変動金利での調達で多い1ヶ月単位のTIBORの乖離幅は、マイナス金利導入前の2015年10月と比較して0.1%以下となっている。

一方で、2024年後半は日米の金融政策の影響が薄れ、業績面を投資家が重視することになると考えられる。その点では、2025年の東京では大規模オフィスの供給が予定されているため、オフィス系銘柄が軟調になる可能性がありそうだ。

ホテル系銘柄の業績は大幅に回復すると考えられるが、時価総額が小さい銘柄が多いため、東証REIT指数に対する寄与は少ない。従って2024年後半は2023年と同様に1,800ポイント台での推移が続く可能性が高い。