1. 業績予想が価格に与えた影響

J-REIT価格は12月中旬以降下落基調が強まった。東証REIT指数は12月18日に1,800ポイント台を割り込むと、12月25日には3月20日につけた年初来安値の1,750ポイントに近づく1,768ポイントまで下落した。

3月の安値は米国の地銀破綻による一時的なリスクオフの動きが影響したが、12月中旬から株式市場が上昇している中でJ-REIT価格は逆行安となった。この要因についてまず業績による影響を見てみよう。

価格が下落基調となった12月中旬は、4月/10月決算銘柄の2023年10月期実績及び業績予想の開示が始まった時期と重なっている。この決算期となっている銘柄は8銘柄であるが、業績予想が当期実績と比較して減配となる銘柄が大半を占めた。J-REITの場合、保守的な予想となっていることが多いことに加え、売却益の剥落によって減配となっている銘柄が多い。

更に、積水ハウス・リート投資法人(SHR)は旗艦物件である「ガーデンシティ品川御殿山」の稼働率が50%以下になる想定を示し、前期実績比7.1%の減配予想としている。

SHRは当該物件の稼働率回復に時間を要するため、売却する方針を示しており、売却益計上となれば分配金の回復の可能性もあるが、オフィス市況の先行きは未だ厳しいことを示している。

但し、売却益剥落となった場合に分配金が減少することは、4月/10月決算銘柄の決算発表がある12月中旬以前から、それ以外の決算期銘柄でも明確になっていた。またオフィス市況の先行きが厳しい点も同様だ。つまり業績が厳しいという点で投資家の売却が増加したとは考えにくい。

2. 買い手不在の影響が大きい

投資家が12月になり突然業績の先行きを考慮し始めたとは考えにくく、従って投資家の売買動向の影響が強くなったと見るべきだろう。その予兆は11月の投資部門別売買動向でも示されていた。

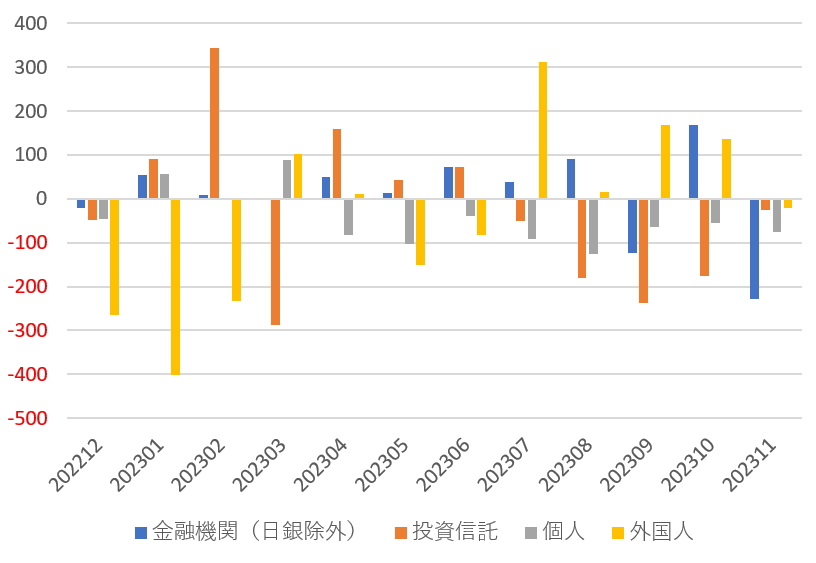

図表は直近1年(2022年12月~2023年11月)の投資部門別の差引売買金額を示したものであるが、2023年11月は2022年12月以来となる主要な投資家が全て売り越しとなった。

一方で、11月の東証REIT指数は9月から続く1,800ポイントから1,850ポイントのレンジで推移していた。証券会社(自己取引)が2022年12月と同様に大幅買い越しとなってJ-REIT価格を支えていたためだ。

2022年から続いていた投資信託の買い越し基調が2023年7月から売り越しに転じる中で、外国人の買い越しで10月までのJ-REIT価格は維持されていた。11月は証券会社が支える形になったが、12月に入り外国人投資家の売り越し額が増加したか、証券会社が売り越しとなった可能性が高い。

2023年の東証REIT指数は、2022年末の1,894ポイントを下回って取引を終えることになりそうだ。但し、予想分配金利回りは4.3%(※)を超える水準となっており、利回り面での投資妙味は大きくなっている。

特に物流系銘柄は、収益の安定性が高く借入金比率が低い銘柄が多いため、国内金利上昇の影響も少ない。分配金利回りは、ラサールロジポート投資法人(3466)の4.9%(※)など市場平均を超えている銘柄も多いため、投資妙味が高くなっている。

(※)12月27日時点の利回り

【図表】投資部門別差引売買金額(2022年12月~2023年11月 単位:億円)