1. 物流系同士では初の合併事例

株式市場が大荒れとなっていた8月5日、J-REIT市場では物流系同士では初となる合併が公表された。

存続銘柄は三井不動産ロジスティクスパーク投資法人(MFLP)、吸収消滅銘柄はアドバンス・ロジスティクス投資法人(ADL)となり、合併期日は2024年11月1日となっている。

本合併はさらに、消滅銘柄側のスポンサーが存続銘柄側の運用会社に参画するという点でも初めての事例(※1)となる。具体的にはMLFPの運用会社株主は、三井不動産(8801)が100%であったが、本合併に伴い実質的(※2)にADLのスポンサーである伊藤忠商事(8001)が運用会社株式の23%分を取得した。

合併比率はMFLP対ADLで見ると1:0.292となり、ADLの投資主が1口未満となる場合があるため、MFLPは投資口1口につき4口の割合で分割を行い、ADLの投資主にはMFLPの投資口1.168口が割当てられる。

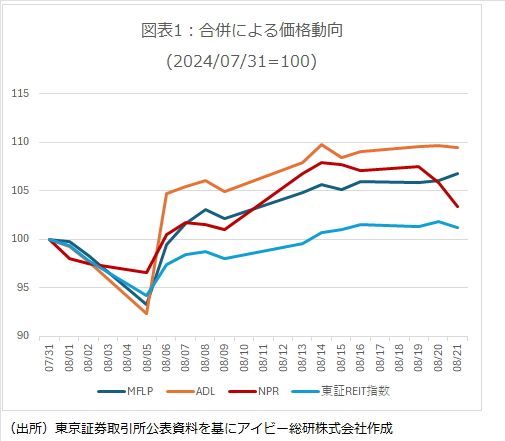

本合併による投資家の反応は、好意的であったと言えそうだ。図表1はMFLPとADLに加え物流系で時価総額最大の日本プロロジスリート投資法人(NPR)及び東証REIT指数の推移を示しているが、合併公表翌日に2銘柄ともに大幅に価格が上昇している。特にADLの価格は8月6日に前日比13%を超える上昇となり、その後は合併比率に収斂するような値動きとなっている。

2. 本合併の効果

合併の効果として大きなものとしては以下の2点が挙げられる。

(1)分配金の増加

MFLP及びADLに投資家にとって、増配となる点は本合併の効果と考えられる。合併後に通常の6ヶ月決算となる2026年1月期で比較すると、ADLの投資家は2024年8月期比で4.5%程度の増配となる。

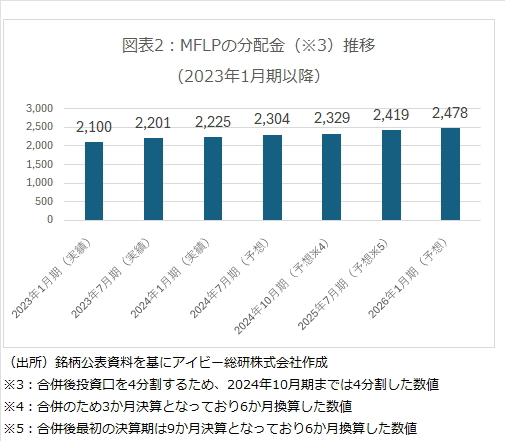

また、MFLPの投資家は2024年7月期比で7.5%程度の増配となっている。存続銘柄となるMFLPの過去実績と比較しても、図表2の通り2023年1月期に2,100円だった分配金が、2026年1月期には2,500円に迫る状態となる予想を銘柄側は示している。

さらに、合併時点のMFLPの価格次第となるが、合併による負ののれんが発生した場合は内部留保が可能となり、分配金の安定に寄与しそうだ。

(2)物件数の増加によるテナント分散

MFLPがADL保有の16物件を取得することで、テナント分散効果が高くなる点も本合併の効果だ。上位5位のテナント比率はMFLPに関しては合併前の27.4%から29.8%に増加するが、総テナント数は増加するためテナント解約の影響を低くできる。

さらに、ADLは合併前のテナント比率が70%を超えており、主要テナントの退去があった場合、次テナント入居までの期間が空いた場合に業績に与える影響が大きい状態であった。この状態が本合併により解消するため、ADLの既存投資家にとっても歓迎できるものと考えられる。

この2点を評価する投資家であれば、米国の長期金利上昇で価格の下落基調が続いていた物流系銘柄でもあり、分配金だけなく価格上昇も期待できそうだ。

なお、次回は本合併の背景と銘柄側が合併説明会資料で記載している、本コラムで取り上げていない合併効果とその注意点について解説する予定としている。

(※1)ジャパン・ホテル・アンド・リゾート投資法人と日本ホテルファンド投資法人の2012年4月の合併では、消滅銘柄側のスポンサーがメインスポンサーとなったが、負ののれん計上など合併メリットを生じさせるためジャパン・ホテル・リート投資法人として(8985)が存続銘柄となった。

(※2)ADLの運用会社はアドバンス・レジデンス投資法人の運用も行っているため、物流事業部門を切り離し対価としてMFLPの株式23%を取得している。従ってMFLPの株主は三井不動産とADLの運用会社2社となる。なお、ADLの運用会社株主は伊藤忠商事(80%)と伊藤忠都市開発(20%)となっている。