<ハイライト>

-

回答者の主要な層は40~70代の男性だが、高齢者の割合が増加傾向にある。投資口の分割が進んだ結果、少額で投資する層が増加する一方、1,000万円~2,500万円の高額投資も増加。投資家層に二極化の傾向が表れている。

-

REITを長期の投資対象し、分配金を期待したインカムゲイン投資として位置付ける。一方、2017年は投資口市況が低迷していることから、投資口価格の上昇期待は低下傾向。投資口価格の下落が、投資家を一段と長期インカムゲイン投資に促す要因となっている。

-

銘柄選択基準は「分配金利回り」が突出して高く、REITの指標として確立されている。投資口価格が上昇すればキャピタルゲインを得ながら、相対的に分配金利回りが高い銘柄へ買い換えする動きも見られる。

-

REIT投資経験者が今後も投資(追加投資)したい意向は強い。REITに投資するためには「1口当たり分配金の成長」を最も期待する一方、投資口価格は上昇より安定を期待。

-

2017年は、不動産市況の先行き、日銀の政策を背景とした金利上昇懸念からREIT市況に対する懸念が拡大。これらがREIT投資(追加投資)のブレーキとなっている。株式相場が好調な中、REITを分散投資に位置付け、REIT投資額を縮小する動きも見られる。運用会社には、賃貸収益の見通し、金利上昇への対策等の説明が求められよう。

-

REIT投資未経験者の多くは、REIT投資を希望する。しかし、銘柄が増加したことや情報不足から、個別銘柄の選択や売買タイミングのハードルが高いため、まずは投資単位が小さく銘柄分散が出来る、REITのETFや投資信託から始める意向が強い。個別銘柄の特徴を比較するための情報整理が求められる。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、市場創設から16年を迎えた。2017年9月現在、59銘柄が上場、市場全体の時価総額は11兆円を超える。

リーマンショック後一時低迷したが、合併やスポンサー交代等の再編を経て、アベノミクスとともに成長を重ねた結果、REITは不動産を保有・運用する主体として不動産市場を牽引する存在まで成長した。

また昨今では、物流施設や、ホテル、ヘルスケア施設等、不動産の種類も多様化し、経済成長の受け皿としての役割も一段と明確になってきた。

REITの運用実績を見ると、不動産の賃貸事業に特化し、高く安定した分配金実績を継続し、かつてない低金利のなか平均分配金利回りは4%で推移しており、投資家においては金融資産の一つとして認知が高まっている。

このような市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」では、個人投資家がJ-REITの投資環境の変化及び商品性をどう捉えているのか、その実態把握と今後の市場動向予測、またJ-REIT市場の更なる拡大を目的とし、個人投資家を対象にアンケートを実施した。

- 調査手法: 「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間: 2017年7月24日~2017年8月24日

- 対象: 個人投資家

- 回答数: 529

<アンケート結果>

1. 回答者の属性 (n=529)

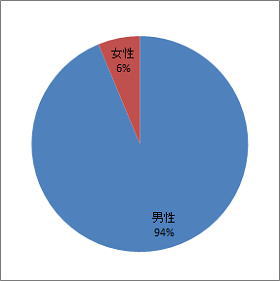

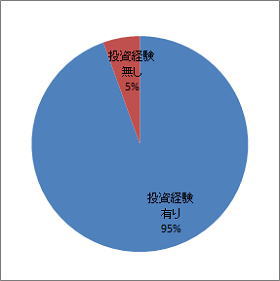

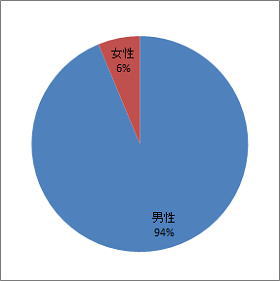

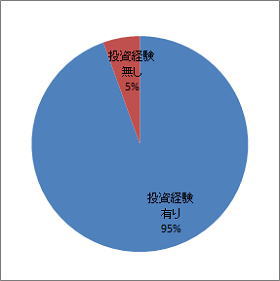

本アンケート回答者の95%がJ-REITの投資経験を持ち、性別では94%が男性と大半を占めており、例年とほぼ変化がない。

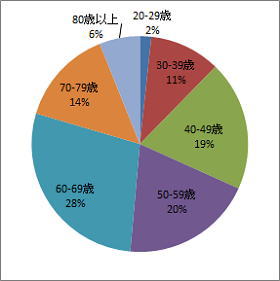

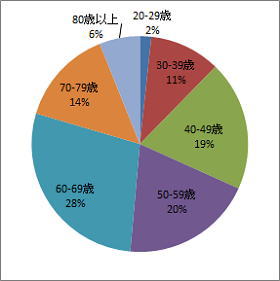

年齢別も例年同様40代~70代が主要な投資家層であるが、昨年の調査より20代が減少する一方、80代が低いながらも昨年の3%から6%へ倍増した。高齢化が進む中で今後も高齢層の増加が予想される。

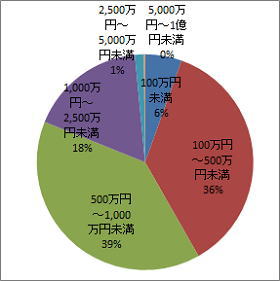

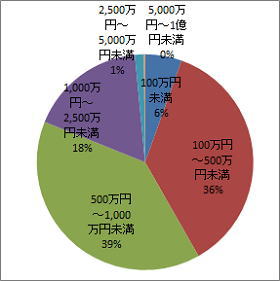

年収別では「100万円~500万円」が36%、「500万円~1,000万円」が39%と、1,000万円未満が全体の4分の3を占め、一般的な年収が大半で、必ずしも富裕層に偏らない。また年齢層から見ると年金受給者の割合も多いと推測される。

|

<性別>

|

<年齢>

|

|

<年収>

|

<J-REIT投資経験>

|

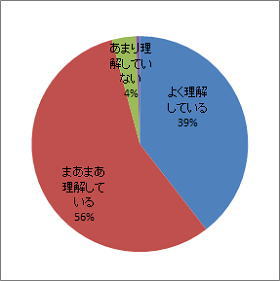

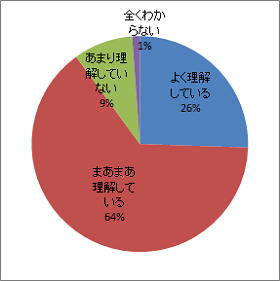

2. J-REITのしくみを理解している?各銘柄の特徴を理解している?(n=529)

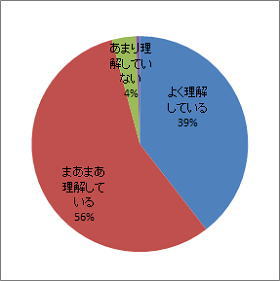

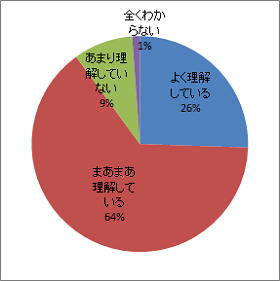

全体の95%がREITの仕組みを理解、90%が銘柄の特徴をしていると回答。例年と変わらない点から、市場創設16年を経て、個人投資家への認知度は高く安定している。

<J-REITの仕組みを理解している?>

|

<銘柄の特徴を理解している?>

|

3. J-REIT投資を始めた理由は?(n=投資経験あり500、延べ回答数2,487)

REIT投資を始めた理由に、回答者の83%が「分配金利回りの高さ」を期待。REITをインカムゲイン投資として位置付けている。

また分配金利回りの次に「少数で不動産投資」「換金性・流動性の高さ」が多いことから、投資対象が不動産でありながらも売買しやすい点が支持されている。

一方、キャピタルゲイン(投資口価格の上昇)を期待する割合は18%と昨年の23%から大きく後退した。2017年に入り投資口価格の下落基調が続いている点から、投資口価格の期待が低下している。

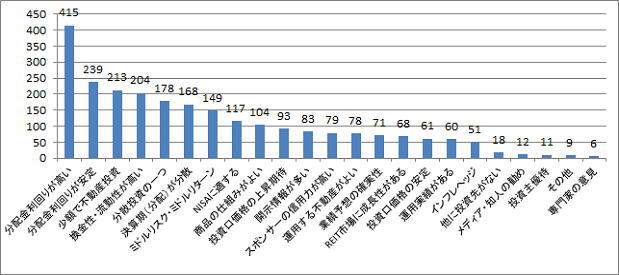

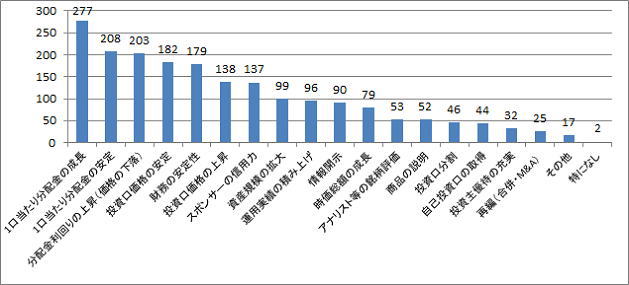

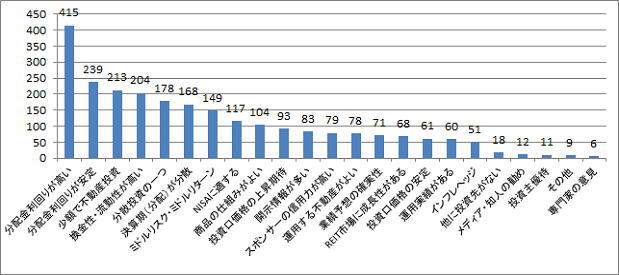

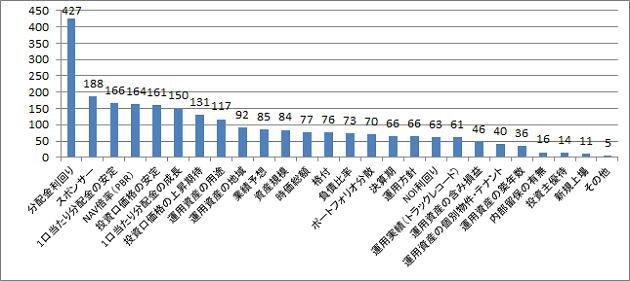

4. 銘柄選択の基準は?重要視することは?(n=投資経験あり500、延回答数2,485)

銘柄選択の基準として、回答者の85%が「分配金利回り」を挙げている点から、分配金利回りがREITの投資指標として最も高く認識されており、インカムゲインを対象とした投資効率に注目している点が分かる。

昨年は「投資口価格の上昇期待」が「投資口価格の安定」を上回ったが、今年は「投資口価格の安定」が「投資口価格の上昇期待」を上回り5番目にランクした。投資口価格の下落基調への懸念を示したものと見られる。

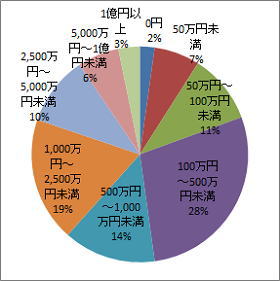

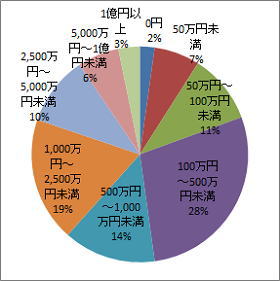

5. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり500)

現在のREIT投資額は「100万円~500万円」が全体の28%を占め、例年同様に最も高い。多くの銘柄で投資口の分割が実施され、投資単位が数万~数十万とより少額で投資が可能となった背景から、「50万円~100万円」のカテゴリが昨年の7%から11%へ上昇した。

一方、「1,000万円~2,500万円」が19%と、「500万円~1,000万円」の14%より高い。これらの結果から見て、REIT投資を少額で始める層と高額投資する層の二極化に分かれる傾向が読み取れる。

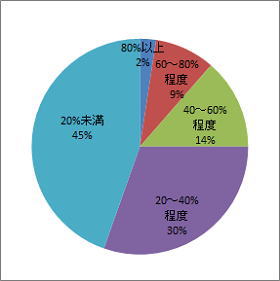

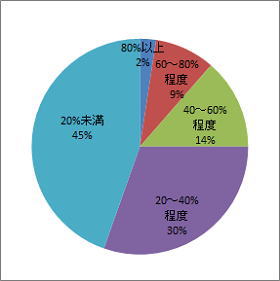

金融資産全体に占めるREIT投資額の割合は、例年同様「20%未満」とする割合が半分近くを占める。

<現在のJ-REIT投資額>

<J-REIT投資額が金融資産全体に占める割合>

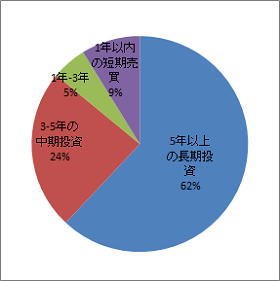

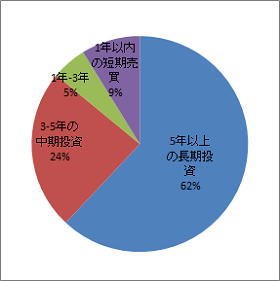

6. J-REIT投資運用期間(予定含め)は?(n=投資経験あり500)

投資期間を「5年以上」とする割合が昨年の55%から62%へ増加する一方、「1年以内の短期売買」とする割合が、昨年の13%から9%へ減少しており、J-REITを長期の投資対象とする傾向が一段と強まっている。

例年の調査結果から、投資口価格の推移と投資期間に相関性が見られる(投資口価格の上昇期は投資期間が短い=キャピタルゲイン投資、投資口価格の下落期は投資期間が長い=インカムゲイン投資)。この点から、投資期間が長くなる=投資口価格の下落期=インカムゲイン投資にシフトする投資家が昨年より一段と増えていることが類推できる。

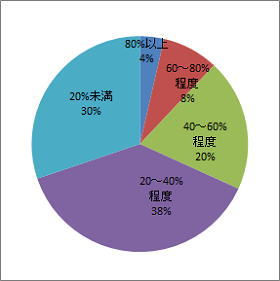

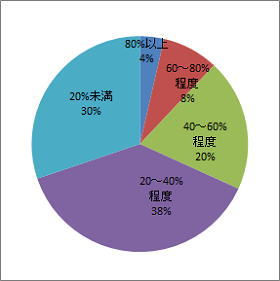

7. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり500)

昨年同様に、REITの投資割合を金融資産全体の「20%~40%」を希望する層が38%と最も高い割合を示す。一方「20%未満」に抑えたい層が昨年の25%から30%へ上昇した。株式相場が好調な中で、REITを分散投資に位置付ける傾向も見られる。

但し、設問5の現在の投資額と比較すると、全体的にREIT投資割合を高めたい意向があり、個人投資家の拡大余地が期待できよう。

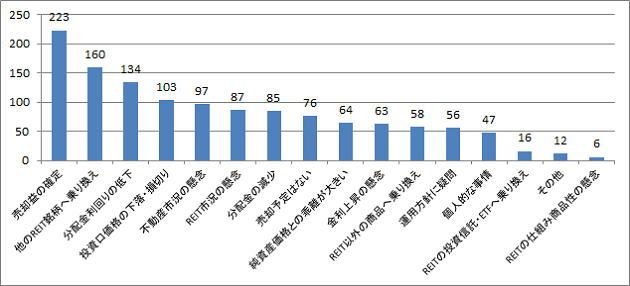

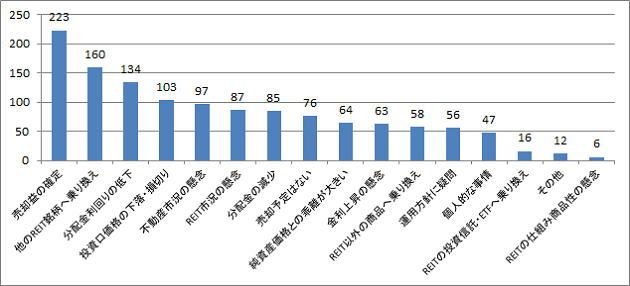

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり500、回答数=1,287)

売却の要因として、投資経験者の44%が「売却益の確定」を挙げる。次に「他のREIT銘柄へ乗換え」「分配金利回りの低下」がランクしている点も併せて見ると、長期投資でインカムゲインを目的としながらも、投資口価格の上昇に伴い利益を確定し、相対的に利回りの高い他のREIT銘柄を物色する動きが見て取れる。

一方、「不動産市況の懸念」が昨年よりもランクアップした。背景には、不動産価格の高騰や2018年以降迎える都心部のオフィスの大量供給に伴うREITへの影響が不透明なことが挙げられる。

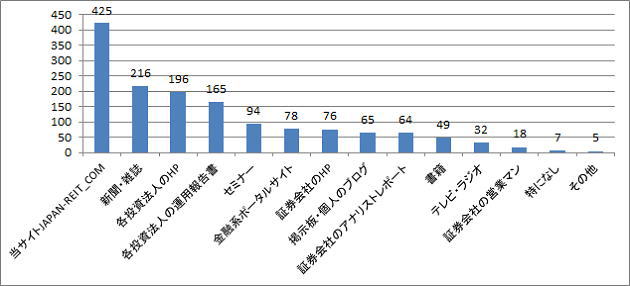

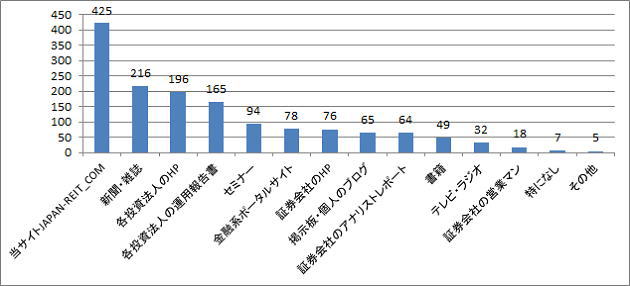

9. 投資情報はどこで手に入れる?(n=529、回答数=1,490)

本アンケートを行っている経緯から、本サイト「JAPAN-REIT.COM」を利用する投資家が80%と高い割合を示す。一方、2017年は新規上場が2件と少ないことや、投資口市況が低調な点から、話題性に乏しく、新聞や雑誌等で取り扱いが少ない点が指摘できる。

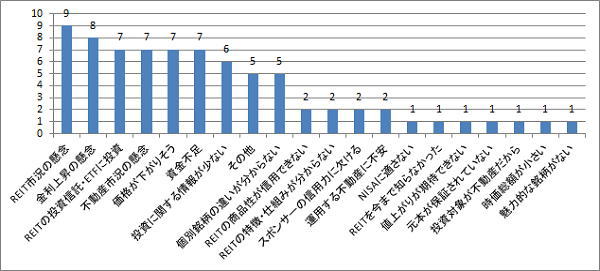

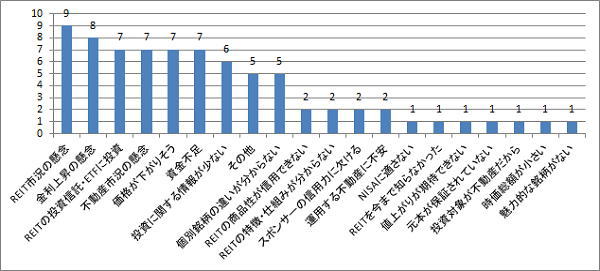

10. J-REIT個別銘柄に投資しない理由は?(n=投資経験なし29)

REIT投資の未経験者がREITに投資しない理由として、「REIT市況の懸念」「金利上昇の懸念」が上位にランクした。「不動産市況の懸念」や「投資口価格の下落懸念」が続いている点からも、REITを取り巻く環境に対し懸念する向きが増えた。この流れは、昨年の調査から大きく変化した。REIT運用会社は、リスクに対する説明が求められよう。

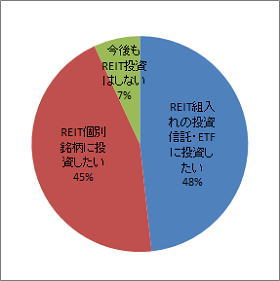

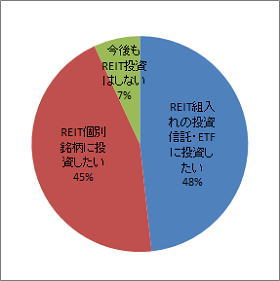

11. 今後J-REITに投資したい?(n=投資経験なし29)

REIT投資の未経験者のうち、93%と高い割合がREITに投資したい意向を示す。内訳を見ると、昨年同様に「REITのETFや投資信託」に投資したい層が「個別銘柄投資」に投資したい層を僅かに上回った。投資未経験者においては、個別銘柄の選択や売買タイミングというハードルが高いため、まずは投資単位が小さく銘柄分散が出来る、REITのETFや投資信託から始める意向が強いと見られる。

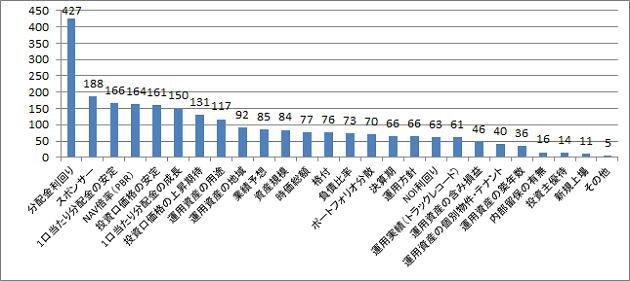

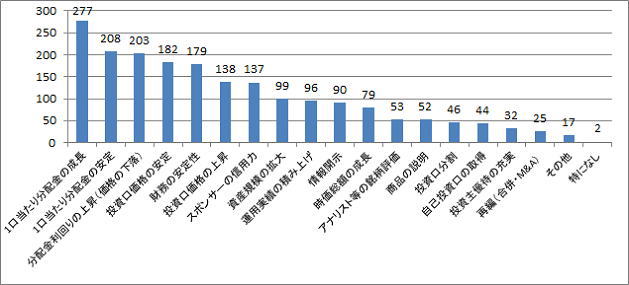

12. J-REIT投資(または追加投資)するために望むことは?(n=529、延べ回答数1,959)

昨年同様に「1口当たり分配金の成長」が最も高く、回答者の半数を超えた。好調なオフィス市況を背景とした内部成長に伴う分配金の増加、また不動産価格の高騰に伴い、REITが保有資産を売却し、売却益によって一時的に分配金が増加する事例も多い。不動産市況の先行きに不透明感が伴うが、分配金の内部留保も積み上がっている銘柄も多い。分配金の成長又は安定を継続することが、投資家の期待に応えることと言えよう。

投資口価格に関しては、安定が上昇を上回った。今後投資するために、投資口価格の下落(利回りの上昇)を期待する声もある。投資家が安心して長期投資するために、投資口価格は安定性を重視する意向が強い。

13. 皆様からのご意見(一部抜粋)

- 金利変動に敏感な外人投資家、地銀などの機関投資家の短期売買が多くなり、かってのような長期的上昇が期待できなくなり、対応せざるを得ないのが悩ましい。

- 2017年7月の価格低迷理由に少々不安を覚えます。「長期金利上昇リスク」との懸念もあるようですが、レポートで金融庁の政策に機関投資家等が反応という部分もうなづけるものがあります。分配金利回りはよいのですが、価格自体が低迷傾向ではJ-REIT以外の株式へ比重を移すことも検討しなくてはなりません。

- 春先以降、金融監督庁の分配金以上の分配金払い出し批判から価格は低迷しているが、ほぼ米国リートの利回り4%と同水準にあり、長期金利との日米レート差からすれば買いのゾーンに入っていると思う。

- 不動産市場は、J-REITにとって厳しい状況と理解している。現在の投資額は縮小し、状況を見極め再投資するか撤退するか決断する。

- 投資口価格の安定(大幅な下落に対処)に、各運用担当者はもっと尽力いただきたい。手段として自己投資口の取得を用いていただきたい。

- 財務体質の監視の強化が必要。

- 日銀の介入は倍額以上に増額するか、撤廃すべきだと思う。

- USのREITにより多く投資していますが、比較するとJ-REITは選択肢も少なく、投資不適格な物が多いと感じています。日銀による市場への関与や将来的な金利動向など外的な要因も含めると、個人的には当面J-REITへの投資を増やすのは難しいのが現状です。一方で円資産のポートフォリオを考えると、その構成要素としての重要性が消えるわけではないので、長期的にその動向に注目していきます。

- もっと様々なカテゴリーの不動産のリートが出来ればよいと感じます。

- 過去の成績には満足している。

- J-REITはNISAでの運用に適していると思う。巷でのNISA運用の話題は、投資信託やETFばかりなのは変だと常々感じている。

- もっともっと、沢山の個人投資家に認知されて欲しいなと思います。

- 再編・統合による銘柄数の減少が望ましい。似たような銘柄が増加し、差別化が難しくなっている。

- 非常に優れた金融商品だと思いますが、十分に周知されていないのが残念です。

- J-REITについて、つい最近知りました。非常に興味深いのですが、株式に比べて情報が非常に少ないのが残念です。

- この低金利の時代、この商品はもっと評価されてよい。

- 昔と比較して、温泉、物流倉庫、地方、商業施設、築年数など様々な投資手法が増えてよい傾向だと感じるが、駐車場、貸倉庫、コインランドリーなど更なる投資商品が増えていってほしい。 投資家の裾野を広げるためにも一口あたりの投資額を引き下げる様な分割をすることで、流動性も高まり市場価値も向上するのでは無いかと思う。

- 現在の低金利下、将来の金利も低金利が継続しそうな状況下現在のREIT の分配金利回りは異常に高いと思われる。今後値上がりを通じて、利回りは低下するのではないかと考える。

- 一般投資家は、まだJREITについてほとんど知識のない方も多いように思われます。東証を初め、証券業界はもっとJREITの存在をアピールする必要があると思います。

- 3月に定年退職してからは、J-REITの分配金が収入源になっています。このところの価格下落も気になりますが、日銀の買い入れが終わった時のマイナスの影響が懸念されます。

- 株式のようにデイリーやリアルタイムの情報・ニュースが乏しく、急変動の理由が分からないことが多い。 個人投資家が参入しにくい理由のひとつになっているのではないかと思う。

本アンケートに関するお問い合わせ: JAPAN-REIT.COM運営事務局(アイビー総研株式会社 03-5405-9525 info@ibrc.jp)