このページでは、このサイトが定期的に行っている個人投資家の方々に行った過去のアンケートの結果をご覧いただくことができます。

2023年度版 J-REIT個人投資家アンケート調査結果

<ハイライト>

-

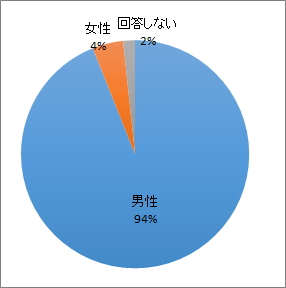

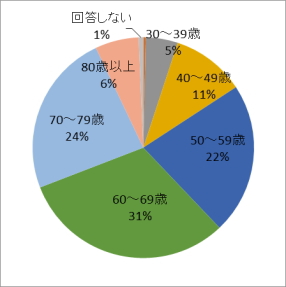

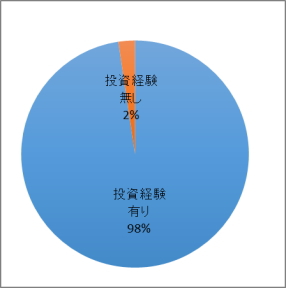

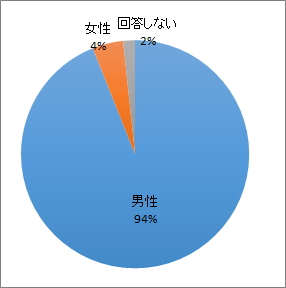

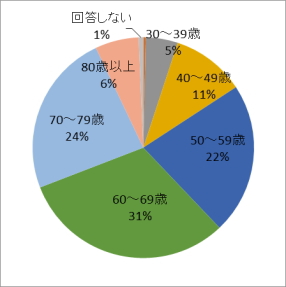

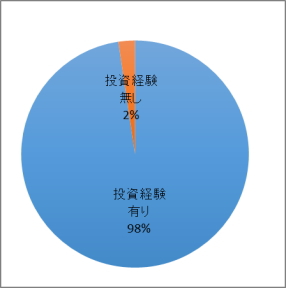

回答者の主要な属性は50~70代の男性。女性の割合は4%と例年同様低い。回答者のうち98%がJ-REIT個別銘柄の投資経験を持つ。

-

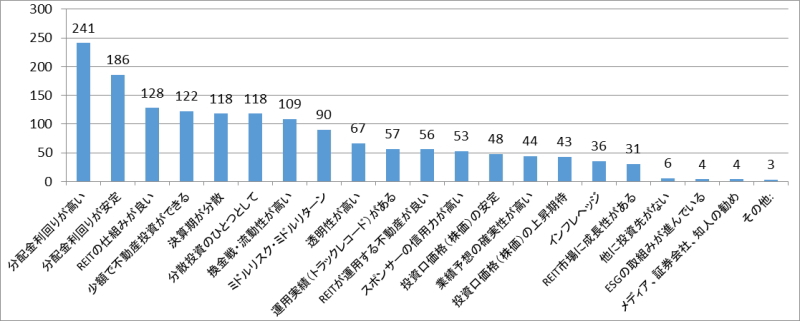

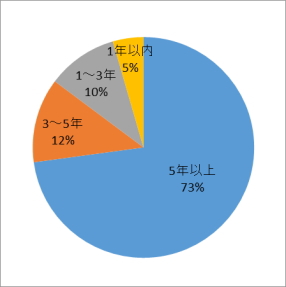

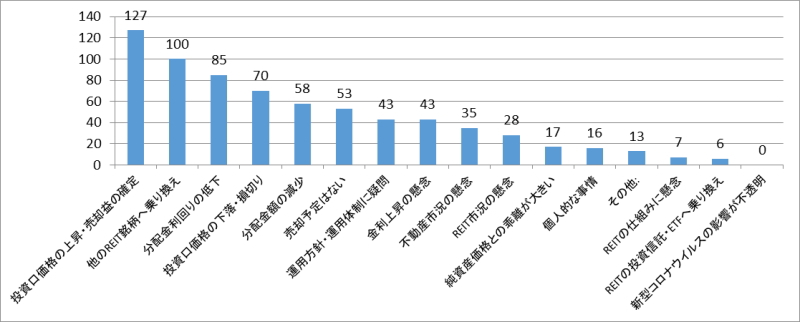

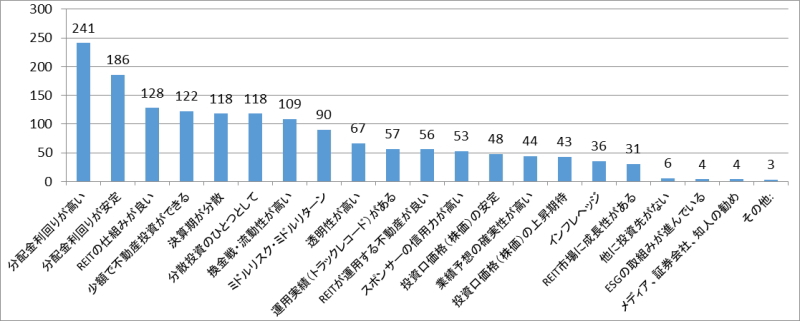

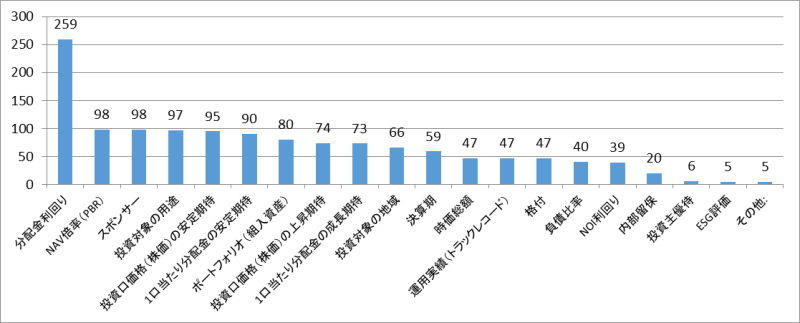

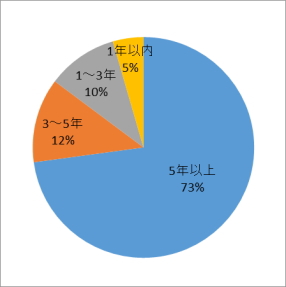

REITに投資する目的や銘柄選択は「分配金利回りの高さ」を重視する。REITを5年以上の長期インカムゲイン投資対象と考える割合が高いが、投資口価格が上昇すればキャピタルゲインを獲得し、他のREIT銘柄へ乗り換える動きも見られる。

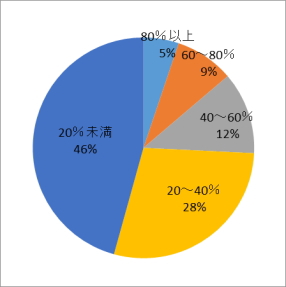

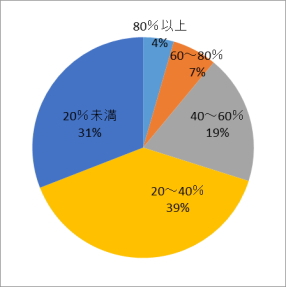

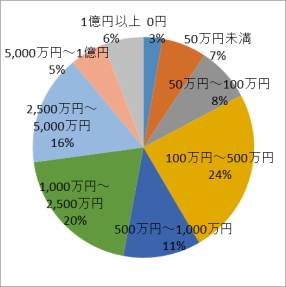

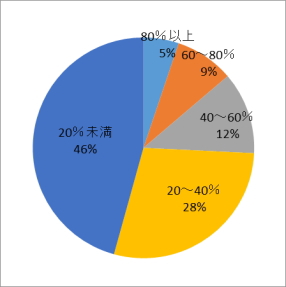

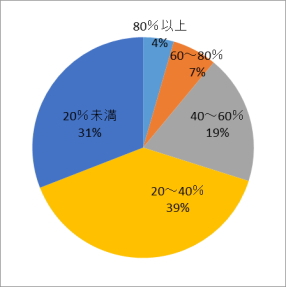

- REITが金融商品へ占める割合は、現状「20%未満」が46%と半数近くを占める。将来的に「20%~40%」にしたいと考える割合が39%と最も高いが、昨年度の45%よりも低下した。

-

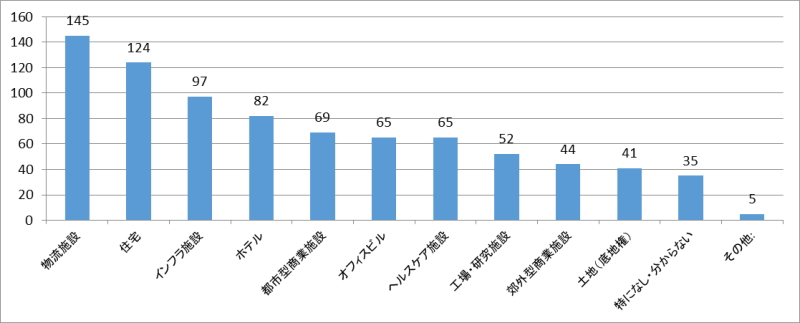

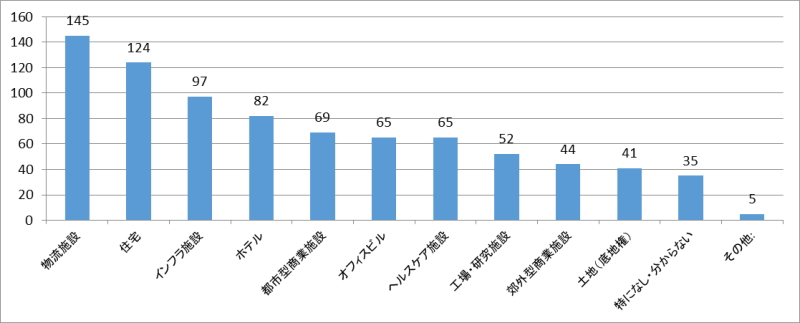

今後投資したい用途は「物流施設」が最も多く、昨年度の「住宅」から2年ぶりに逆転した。物流施設の供給増加から賃貸需給環境が悪化し、物流施設銘柄の投資口価格が下落したことにより、物流施設銘柄の分配金利回りが主要な住宅銘柄よりも高くなったことが背景として考えられる。またREITの投資対象として市場が確立していない「インフラ施設」への期待が根強い。更にコロナ禍の影響により昨年まで低迷していた「ホテル」がオフィスや商業施設を上回り急浮上した。ホテルの売上が回復し、変動賃料の増加期待が高まっていると見られる。

-

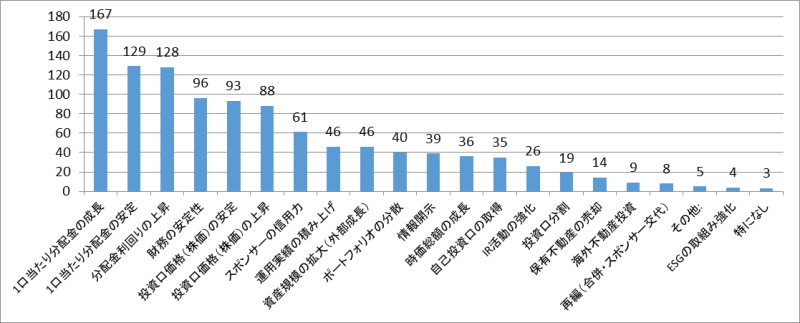

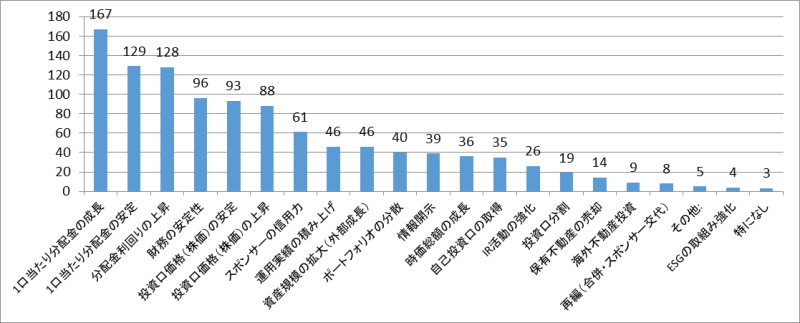

今後REITへ期待する点は、「1口当たり分配金の成長」が最も多く、インカムゲイン投資として見る向きが大きい。一方、投資口価格については「上昇」よりも「安定」に期待する声が多く、金利先高感による昨今の投資口市況の低迷を反映しているものと見られる。

-

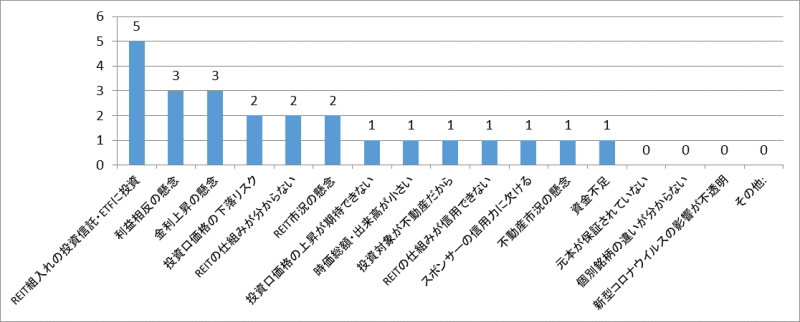

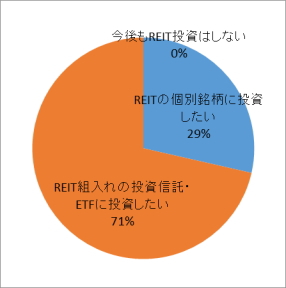

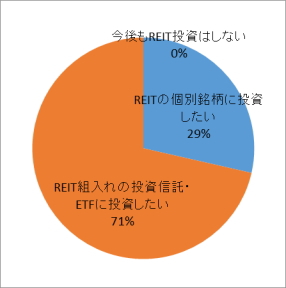

REIT投資未経験者のうち、今後投資したい割合は100%を示すものの、「REITの投資信託やETF」へ投資したい割合が71%と年々増加している。個別銘柄を自ら選別するリスク・リターンよりも、多くの銘柄へ分散投資したい傾向が一段と強まっている。

-

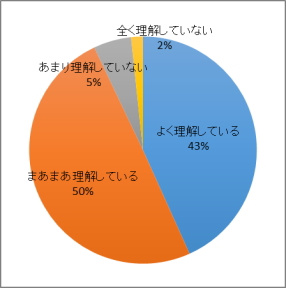

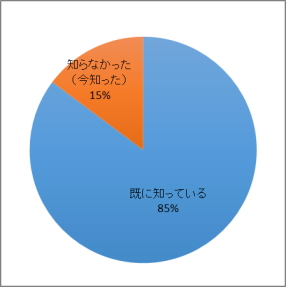

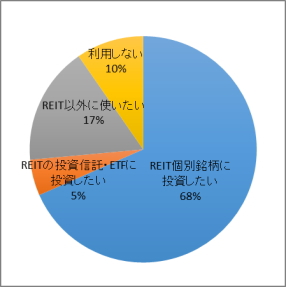

新NISAの概要について93%と高い割合で概ね理解されている。REIT全銘柄が新NISAの成長投資枠の対象商品であることを85%の高い割合で認知されている点や、新NISAをREITの個別銘柄に使いたいと考える割合が68%を占める点から、新NISAの登場が個人投資家のREIT投資促進に繋がることが期待できよう。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、市場創設から22年が経過しました。2023年12月現在、58銘柄が上場、市場全体の時価総額は15兆円になります。不動産・金融のみならず、商社・電鉄・デベロッパー等多種多様の企業が参入し、不動産を保有・運用する主体として不動産市場を牽引する存在に成長しました。投資対象も、オフィスビル・賃貸住宅・商業施設に加え、物流施設・ホテル・ヘルスケア施設と、様々な用途の不動産に拡大し、着実な運用実績を積み重ねた結果、不動産賃貸事業に特化した安定した収益を裏付けに高い分配金利回りを持つ金融資産として広く認知されてきました。2023年はコロナが収束し経済が正常化へ向かう一方、諸外国ではインフレが一段と進み、また日銀が金融政策を修正したことで、金利上昇に伴う投資市場への影響が懸念されています。

このような市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」は、個人投資家の皆様がJ-REITの商品性及び昨今の投資環境の変化をどう捉えているのか、更に2024年から始まる新NISA制度の活用方法について、実態把握と今後の市場動向予測、またJ-REIT市場の更なる拡大を目的とし、個人投資家を対象にアンケートを実施しました。

- 調査手法: 「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間: 2023年12月1日~2024年1月4日

- 対象: 個人投資家

- 回答数: 298

<アンケート結果>

1. 回答者の属性 (n=298)

<性別>

|

<年齢>

|

<J-REIT個別銘柄の投資経験>

|

2. J-REIT投資を始めた理由は?(n=投資経験あり291、延回答数1,564)

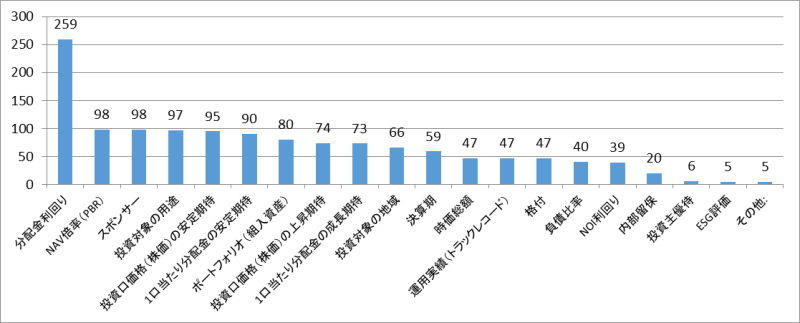

3. 銘柄選択の基準は?重要視することは?(n=投資経験あり291、延回答数1,345)

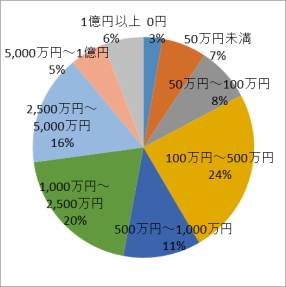

4. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり291)

<現在のJ-REIT投資額>

|

|

<J-REIT投資額が金融資産全体に占める割合>

|

5. J-REIT投資運用期間(予定含め)は?(n=投資経験あり291)

6. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり291)

7. 今後投資したい用途は?(n=投資経験あり291、延回答数824)

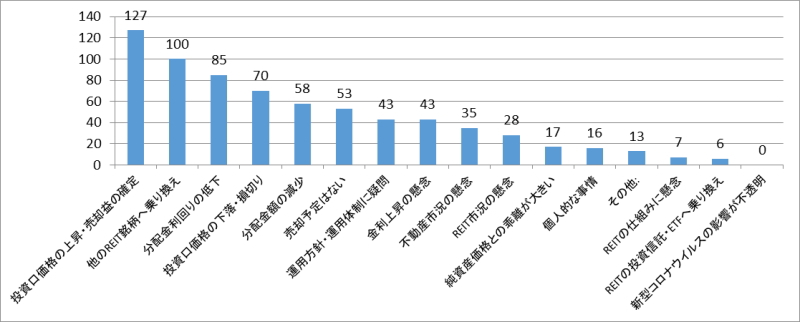

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり291、回答数=701)

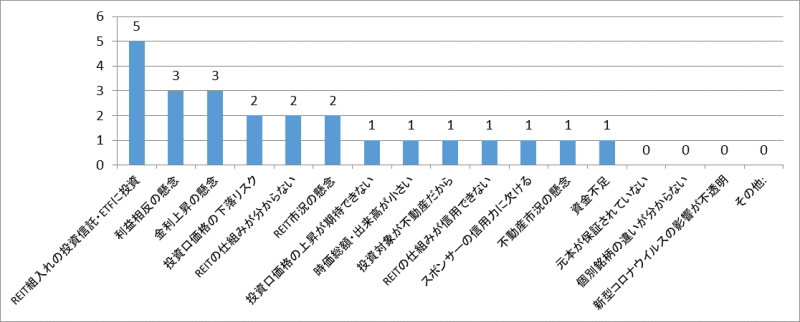

9. J-REIT個別銘柄に投資しない理由は?(n=投資経験なし7)

10. 今後J-REITに投資したい?(n=投資経験なし7)

11. J-REIT投資(または追加投資)するために望むことは?(n=298、延回答数1,092)

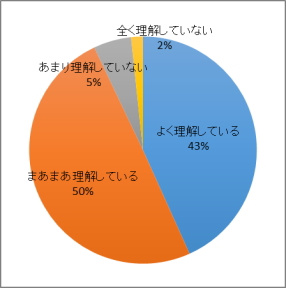

12. 2024年から始まった「新NISA制度」の概要を既に理解している? (n=298)

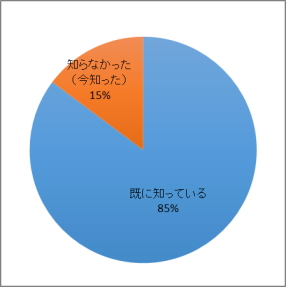

13. REIT全銘柄が新NISAの成長投資枠の対象商品であることを知っている? (n=298)

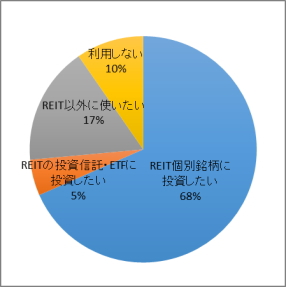

14. 新NISA制度を利用してREITに投資したい? (n=投資経験あり291)

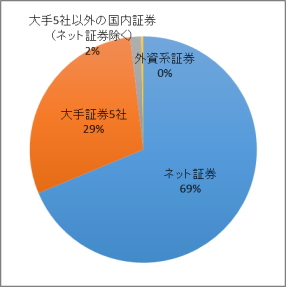

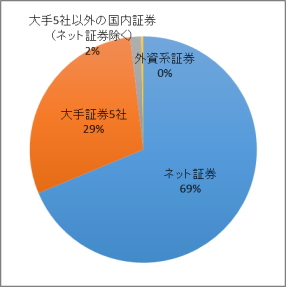

15. REIT取引の主な証券会社は? (n=投資経験あり291)

16. 皆様からのご意見(抜粋)

- 最近の決算を見ると、内部留保がとても多くため込んでいるように思えます。株式に関しては、東証がPBR1倍割れを問題視しましたが、リートにおいて改善される機会はないのでしょうか?

- REIT市況が悪い状況で増資をする銘柄があるのが信じがたい。こういう市況では自己投資口を購入すべき。

- 最近資産規模の拡大を急ぎすぎる銘柄が多いのではないか。既存の保有者にメリットがあるのか疑問に感じる場合が時々ある。

- 市況などもっと情報が欲しい。

- 取引が少なく価格変動が大きい。

- 投資信託、金融機関の売買による投資口価格の変動が激しすぎる。

- スポンサー親会社のゴミ箱とならぬよう願う。

- 今後分配金重視で考えたい。

- 複数社で毎月決算を利用、小遣い代わりに毎月分配金を受け取れるようにしている。

- 投資主ファーストの運営であるべき。コロナ禍で宿泊客が減少した際、スポンサーとの契約をいち早く見直し、分配金を激減させたホテル主体の投資法人があった。スポンサーとの関係は重要ではあるが、まずは投資主の利益を最優先に考えるべきである。

- 対象や地域など明確にしたものが望ましい。総合的なものはETFや投信で済むので。

- 銘柄が多くなり、個別銘柄フォローの負荷が大きくなった。

- 増資により価格が希薄化することが納得できない。

- 預貯金の金利と比べるとはるかに利回りが良く、安定的な銘柄に投資することは今後も続けると思います。

- 情報が非常に少ない。ネットでの情報も含め少ない。

- 利回りが3~4%あるにもかかわらずなぜ人気が出ないのかと感じています。新NISAでの活用など、様々なところでもっと発信され盛り上がるといいですね。

- 上昇が見込まれている金利との相関性に注目したい。

- 分配金の成長を重視してもらいたい。

- REITは長年株式投資をして失敗ばかりであったが私の数少ない成功例。

- 増資に頼らない成長戦略もしっかり考えておいて欲しい。

- ネット証券でREIT取引をしているが、株と比べて財務情報が少なく、分析ツールもなく、長期での分析ができず、手を出しづらい。

- 最近1年リート指数の低下に伴いリート投資口価格が不安定で我慢の連続です。

- 投資主総会をオンラインで配信してほしい。

- インフレの中での賃料上昇予想がどうなのか教えてほしい。当然インフレよりは遅れるが見通しが知りたい。

- 個人投資家に対する知名度・理解度が低いのが残念。

本アンケートに関するお問い合わせ: JAPAN-REIT.COM運営事務局(アイビー総研株式会社 03-6661-1014 info@ibrc.jp)

バックナンバー

-

PR

-

PR