J-REIT市況月次レポート 2014年5月

1.REIT全体市況

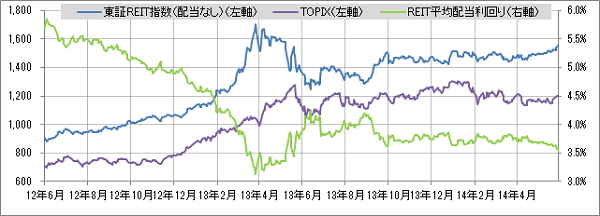

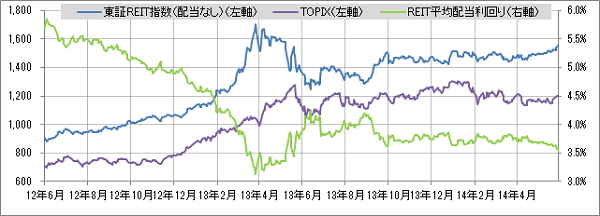

5月の東証REIT指数(配当なし)は、前月比+69ポイントの上昇。月初はウクライナ情勢や円高進行に伴う株式相場下落を受け、東証REIT指数も下落して始まったが、中旬は株式相場の下落とは対照的に、6営業日上昇。これにより2013年9月から安定推移していた1,400~1,500ポイントのレンジを一段超え、一年ぶりの高値を付けた。更に長期金利の低下を背景に月末に掛けて続伸し、30日終値は1,565.02で終了した。投資口価格の上昇、相次ぐ公募増資により、REIT全体の時価総額は初めて8兆円に達した。東証が発表する投資家売買動向によれば、5月は5ヶ月ぶりに外国人投資家が大幅買い越した。円高を背景に海外資金の流入が東証REIT指数の上昇に繋がったとみられる。一方、投資口価格の上昇に伴い、月末の平均分配金利回りは3.54%と一年ぶりの低水準となった。長期金利の低下により利回り差は維持されているものの、急速な低下は投資口価格の上昇のブレーキとなるだろう。但し、オフィスビル市況によれば、東京ビジネス地区の空室率低下に加え、賃料上昇の兆しも出ている点から見て、投資口価格の下落リスクは限定的と言える。

個別銘柄の動向では、ケネディクス・オフィス投資法人(8972)、阪急リート投資法人(8977)、ユナイテッド・アーバン投資法人(8960)が公募増資を発表した。投資口価格が安定し資金調達環境が明るいなか、機動的な運用にシフトする。またインヴィンシブル投資法人が保有していたシニア住宅全7棟を売却し、ビジネスホテル2棟を取得した。これに伴いシニア住宅の売却益984百万円により66%増益を見込む。シニア住宅の需要が高まる中、簿価に対し23%の売却益を獲得し、代わりにスポンサー経由で変動賃料制のビジネスホテルを取得することで、資産規模は変わらないもののポートフォリオ入替えに成功した事例と言える。

決算動向を見ると、ジャパンリアルエステイト投資法人の分配金に底入れの兆しが見えてきた。既存物件の賃料減少に歯止めが掛かる一方、新規取得物件の収益が寄与する点から、2015年上期には分配金が上向く予想を示した。今後オフィスビル系銘柄において物件売却益に頼らない巡航分配金水準の増加傾向が本格的に続くかが注視されよう。

<市況データ>

|

|

2014年5月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,565.02

|

+69.00

|

|

東証REIT指数(配当込み)

|

2,645.27

|

+124.46

|

|

時価総額合計

|

8兆2,212億円

|

+3,939億円

|

|

平均分配金利回り(時価総額による加重平均)

|

3.54%

|

-0.15%

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2012年6月~2014年5月の24ヶ月間)

2.個別銘柄データ

2014年5月末現在

|

証券

コード

|

投資法人名

|

投資口価格

(円)

|

騰落率

(1ヶ月)

|

予想配当

利回り

|

時価総額

(百万円)

|

時価総額シェア

|

|

|

|

8951

|

日本ビルファンド投資法人

|

596,000

|

5.3%

|

2.60%

|

841,552

|

10.2%

|

|

8952

|

ジャパンリアルエステイト投資法人

|

595,000

|

10.0%

|

2.56%

|

744,660

|

9.1%

|

|

8953

|

日本リテールファンド投資法人

|

223,900

|

9.0%

|

3.69%

|

516,806

|

6.3%

|

|

8954

|

オリックス不動産投資法人

|

135,900

|

4.5%

|

3.68%

|

267,203

|

3.3%

|

|

8955

|

日本プライムリアルティ投資法人

|

365,500

|

1.7%

|

3.31%

|

301,538

|

3.7%

|

|

8956

|

プレミア投資法人

|

397,000

|

0.6%

|

4.69%

|

86,824

|

1.1%

|

|

8957

|

東急リアル・エステート投資法人

|

138,900

|

6.4%

|

3.60%

|

135,789

|

1.7%

|

|

8958

|

グローバル・ワン不動産投資法人

|

308,000

|

-3.6%

|

3.38%

|

59,690

|

0.7%

|

|

8959

|

野村不動産オフィスファンド投資法人

|

474,500

|

7.4%

|

4.38%

|

176,776

|

2.2%

|

|

8960

|

ユナイテッド・アーバン投資法人

|

162,900

|

5.8%

|

3.44%

|

387,731

|

4.7%

|

|

8961

|

森トラスト総合リート投資法人

|

160,800

|

5.0%

|

4.33%

|

212,256

|

2.6%

|

|

8963

|

インヴィンシブル投資法人

|

22,030

|

23.0%

|

4.99%

|

34,657

|

0.4%

|

|

8964

|

フロンティア不動産投資法人

|

552,000

|

4.2%

|

3.59%

|

273,792

|

3.3%

|

|

8966

|

平和不動産リート投資法人

|

82,800

|

-0.5%

|

4.03%

|

72,984

|

0.9%

|

|

8967

|

日本ロジスティクスファンド投資法人

|

227,300

|

-1.3%

|

3.28%

|

188,659

|

2.3%

|

|

8968

|

福岡リート投資法人

|

173,600

|

5.6%

|

3.72%

|

119,784

|

1.5%

|

|

8972

|

ケネディクス・オフィス投資法人

|

532,000

|

4.3%

|

3.69%

|

188,296

|

2.3%

|

|

8973

|

積水ハウス・SI レジデンシャル投資法人

|

99,800

|

3.4%

|

4.25%

|

91,341

|

1.1%

|

|

8975

|

いちご不動産投資法人

|

62,800

|

2.1%

|

4.87%

|

64,453

|

0.8%

|

|

8976

|

大和証券オフィス投資法人

|

516,000

|

-1.3%

|

2.93%

|

204,232

|

2.5%

|

|

8977

|

阪急リート投資法人

|

550,000

|

0.2%

|

4.49%

|

57,860

|

0.7%

|

|

8979

|

スターツプロシード投資法人

|

169,800

|

0.6%

|

4.72%

|

24,617

|

0.3%

|

|

8982

|

トップリート投資法人

|

469,000

|

5.7%

|

4.48%

|

82,544

|

1.0%

|

|

8984

|

大和ハウス・レジデンシャル投資法人

|

445,000

|

5.1%

|

3.82%

|

166,372

|

2.0%

|

|

8985

|

ジャパン・ホテル・リート投資法人

|

47,450

|

0.9%

|

4.09%

|

124,380

|

1.5%

|

|

8986

|

日本賃貸住宅投資法人

|

64,500

|

2.1%

|

4.91%

|

95,141

|

1.2%

|

|

8987

|

ジャパンエクセレント投資法人

|

138,500

|

2.1%

|

3.54%

|

167,966

|

2.0%

|

|

3226

|

日本アコモデーションファンド投資法人

|

371,000

|

3.1%

|

3.94%

|

171,188

|

2.1%

|

|

3227

|

MIDリート投資法人

|

232,800

|

0.7%

|

5.18%

|

42,748

|

0.5%

|

|

3234

|

森ヒルズリート投資法人

|

137,700

|

1.0%

|

3.15%

|

190,704

|

2.3%

|

|

3240

|

野村不動産レジデンシャル投資法人

|

570,000

|

0.9%

|

4.23%

|

91,656

|

1.1%

|

|

3249

|

産業ファンド投資法人

|

908,000

|

6.1%

|

3.60%

|

150,303

|

1.8%

|

|

3269

|

アドバンス・レジデンス投資法人

|

251,200

|

8.6%

|

3.58%

|

326,560

|

4.0%

|

|

3278

|

ケネディクス・レジデンシャル投資法人

|

224,500

|

0.0%

|

5.08%

|

54,244

|

0.7%

|

|

3279

|

アクティビア・プロパティーズ投資法人

|

854,000

|

-0.4%

|

3.63%

|

214,407

|

2.6%

|

|

3263

|

大和ハウスリート投資法人

|

437,000

|

5.2%

|

3.66%

|

128,251

|

1.6%

|

|

3281

|

GLP投資法人

|

107,800

|

6.8%

|

3.98%

|

226,132

|

2.8%

|

|

3282

|

コンフォリア・レジデンシャル投資法人

|

741,000

|

2.6%

|

4.45%

|

74,591

|

0.9%

|

|

3283

|

日本プロロジスリート投資法人

|

222,800

|

3.1%

|

3.30%

|

348,404

|

4.2%

|

|

3285

|

野村不動産マスターファンド投資法人

|

116,100

|

8.7%

|

4.13%

|

193,337

|

2.4%

|

|

3287

|

星野リゾート・リート投資法人

|

782,000

|

-3.3%

|

4.02%

|

33,602

|

0.4%

|

|

3290

|

SIA不動産投資法人

|

389,500

|

1.7%

|

6.32%

|

29,251

|

0.4%

|

|

3292

|

イオンリート投資法人

|

127,900

|

-1.5%

|

3.82%

|

121,505

|

1.5%

|

|

3295

|

ヒューリックリート投資法人

|

150,000

|

5.1%

|

2.98%

|

97,800

|

1.2%

|

|

3296

|

日本リート投資法人

|

254,700

|

-4.2%

|

3.03%

|

38,666

|

0.5%

|

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※GLP投資法人(3281)、日本プロロジスリート投資法人(3283)は、利益超過分配金を分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら