J-REIT市況月次レポート 2020年6月

1.REIT全体市況

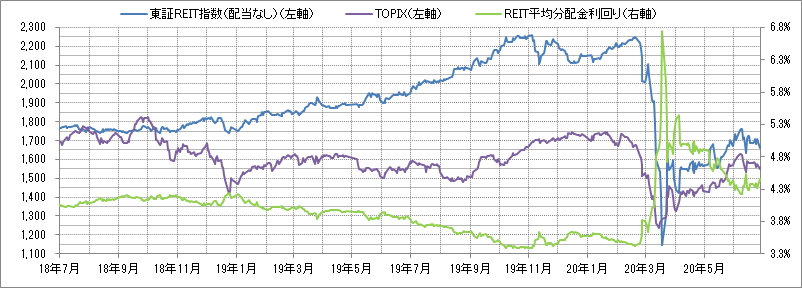

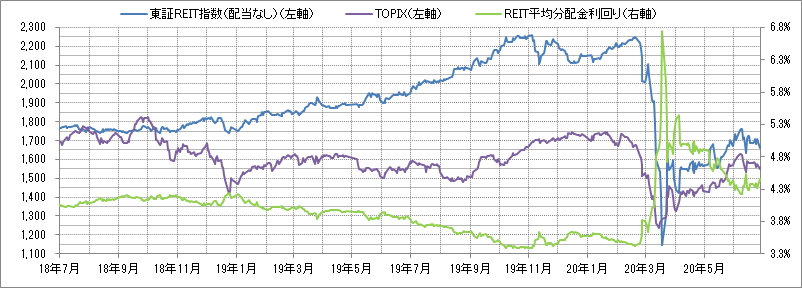

6月の東証REIT指数(配当なし)は、前月比-2.01%と僅かに下落。前月同様に一ヶ月通して株式相場と近似した推移となった。

月前半は、米国及び国内の経済再開期待や米中対立の緩和を背景に、前月後半からの上昇基調を引き継ぎ、株式相場に追随する形で段階的に上昇し、10日終値は1,761.42ポイントと、コロナ禍による急落直前の3月12日以来3ヶ月ぶり高値を付けた。しかし米中で再び感染が拡大すると、第二波への警戒感から急落。TOPIXを上回る下落率を示し、15日終値は1,635.73ポイントと月前半の上昇分を打ち消した。月後半は落ち着きを取り戻し1,700ポイントを挟んで安定的に推移したが、月末に掛けて失速した。

中期的に見ると、コロナ禍に伴う3月の急落以降3ヶ月間掛けて回復したが、6月10日の1,761.42ポイントで頭打ちとなり、6月後半はやや軟調な推移となっている。当面は感染状況に左右される展開が続くと想定される一方、政府が緊急事態再宣言には否定的な点や、景気刺激策、経済支援を背景に、投資口価格の下落リスクは限定的と考えられる。

東証の投資部門別売買動向によれば、売買シェア56%を占める外国人投資家が4月以降3ヶ月連続売り越しとなっており、投資口価格が伸び悩む一因となっている。低金利を背景に分配金利回りの高さが見直され、外国人投資家が回帰すれば、投資口価格は一段の上昇が期待できよう。

個別銘柄の投資口価格では、コロナ禍を起因とする用途別の傾向がより一層鮮明となっている。GLP投資法人の前月比+8.91%、日本プロロジスリート投資法人の+7.89%を筆頭に、コロナ禍の影響を受けにくい物流施設や住宅系銘柄が一段と上昇した。

一方、インベスコ・オフィス・ジェイリート投資法人が前月比-10.8%、ザイマックス・リート投資法人が-9.88%と、オフィスビル、商業施設、ホテル系銘柄はコロナ禍の影響を警戒し、6月上旬までの上昇基調から一転、再び下落している。

また物流施設系銘柄の台頭によって、REITの時価総額上位にも変化が出ている。REIT創設来日本ビルファンド投資法人、ジャパンリアルエステイト投資法人のオフィスビル銘柄が、時価総額1位・2位であったが、日本プロロジスリート投資法人がジャパンリアルエステイト投資法人を上回り、2番目の大きさとなった。物流施設系銘柄の増資も再開している点から、物流施設系銘柄は引き続き成長路線が続くことが予想される。

個別銘柄の運用動向では、GLP投資法人とCREロジスティクスファンド投資法人が増資を発表した。3月の投資口価格急落以降、公募増資がストップしていたが、6月に漸く再開した。物流施設系銘柄は、投資口環境、物流施設の需給環境、スポンサーの物件パイプラインいずれも堅調なことから増資の環境は整っている。増資後の投資口価格も上昇しており、外部成長、内部成長、財務戦略の好循環が続いている。

一方、オフィスビル系銘柄や住宅系銘柄は、公募増資を行わず、物件入替えによって、築浅、好立地、大規模なより質の高い物件を取得する傾向。コロナ禍に伴うリモートワーク推進を受けてオフィス需要が低下するとの見方が強まり、オフィスビル系銘柄の投資口価格が低迷している。多くの銘柄がNAV倍率1倍を割れており、増資を行う環境が整っていない。三鬼商事が発表する東京ビジネス地区の平均空室率も4ヶ月連続で上昇しており、オフィス市況の先行きに不透明感が強まる。

<市況データ>

|

|

2020年 6月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,666.83

|

-34.20 |

|

東証REIT指数(配当込み)

|

3,525.99

|

-60.38

|

|

時価総額合計

|

13兆 442億円

|

-2,304億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.43%

|

+0.06

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2018年7月~2020年6月の24ヶ月間)

2.個別銘柄データ

| 2020年6月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア

|

| 8951 |

日本ビルファンド投資法人 |

614,000 |

-9.17% |

3.50% |

866,968 |

6.65% |

| 8952 |

ジャパンリアルエステイト投資法人 |

553,000 |

-5.95% |

3.90% |

766,021 |

5.87% |

| 8953 |

日本リテールファンド投資法人 |

134,500 |

-5.41% |

6.69% |

352,123 |

2.70% |

| 8954 |

オリックス不動産投資法人 |

141,400 |

-9.24% |

5.05% |

390,264 |

2.99% |

| 8955 |

日本プライムリアルティ投資法人 |

316,000 |

-3.95% |

4.84% |

302,807 |

2.32% |

| 8956 |

プレミア投資法人 |

119,700 |

-1.97% |

4.75% |

157,644 |

1.21% |

| 8957 |

東急リアル・エステート投資法人 |

147,100 |

-1.14% |

4.55% |

143,805 |

1.10% |

| 8958 |

グローバル・ワン不動産投資法人 |

99,800 |

-1.58% |

4.81% |

95,996 |

0.74% |

| 8960 |

ユナイテッド・アーバン投資法人 |

115,800 |

1.40% |

5.87% |

361,103 |

2.77% |

| 8961 |

森トラスト総合リート投資法人 |

132,700 |

-1.63% |

5.73% |

175,164 |

1.34% |

| 8963 |

インヴィンシブル投資法人 |

27,790 |

1.87% |

0.22% |

169,431 |

1.30% |

| 8964 |

フロンティア不動産投資法人 |

340,500 |

-2.71% |

6.24% |

173,917 |

1.33% |

| 8966 |

平和不動産リート投資法人 |

102,300 |

-1.45% |

4.94% |

103,819 |

0.80% |

| 8967 |

日本ロジスティクスファンド投資法人 |

292,800 |

2.20% |

4.97% |

265,005 |

2.03% |

| 8968 |

福岡リート投資法人 |

131,200 |

3.55% |

5.18% |

104,435 |

0.80% |

| 8972 |

ケネディクス・オフィス投資法人 |

601,000 |

0.50% |

5.03% |

257,535 |

1.97% |

| 8975 |

いちごオフィスリート投資法人 |

74,500 |

-1.72% |

5.63% |

114,155 |

0.88% |

| 8976 |

大和証券オフィス投資法人 |

597,000 |

-5.09% |

4.59% |

293,651 |

2.25% |

| 8977 |

阪急阪神リート投資法人 |

124,100 |

-8.82% |

5.06% |

86,274 |

0.66% |

| 8979 |

スターツプロシード投資法人 |

205,400 |

3.37% |

4.84% |

52,126 |

0.40% |

| 8984 |

大和ハウスリート投資法人 |

254,000 |

-4.65% |

4.29% |

557,784 |

4.28% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

44,500 |

-0.78% |

8.29% |

198,574 |

1.52% |

| 8986 |

大和証券リビング投資法人 |

100,400 |

1.52% |

4.28% |

206,417 |

1.58% |

| 8987 |

ジャパンエクセレント投資法人 |

125,200 |

-6.08% |

4.76% |

169,396 |

1.30% |

| 3226 |

日本アコモデーションファンド投資法人 |

624,000 |

-4.44% |

3.19% |

302,342 |

2.32% |

| 3227 |

MCUBS MidCity投資法人 |

78,200 |

-7.67% |

5.20% |

139,519 |

1.07% |

| 3234 |

森ヒルズリート投資法人 |

136,200 |

-6.39% |

4.25% |

255,370 |

1.96% |

| 3249 |

産業ファンド投資法人 |

173,600 |

-1.75% |

3.32% |

326,371 |

2.50% |

| 3269 |

アドバンス・レジデンス投資法人 |

321,500 |

-4.17% |

3.48% |

445,278 |

3.41% |

| 3278 |

ケネディクス・レジデンシャル・ネクスト投資法人 |

186,100 |

2.65% |

4.37% |

177,029 |

1.36% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

371,500 |

1.36% |

5.35% |

286,510 |

2.20% |

| 3281 |

GLP投資法人 |

156,500 |

8.91% |

3.42% |

623,336 |

4.78% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

322,000 |

-1.23% |

3.29% |

216,263 |

1.66% |

| 3283 |

日本プロロジスリート投資法人 |

328,000 |

7.89% |

2.90% |

808,799 |

6.20% |

| 3287 |

星野リゾート・リート投資法人 |

465,000 |

5.32% |

3.84% |

103,166 |

0.79% |

| 3290 |

Oneリート投資法人 |

259,700 |

-2.62% |

5.73% |

62,304 |

0.48% |

| 3292 |

イオンリート投資法人 |

114,400 |

0.35% |

5.46% |

214,307 |

1.64% |

| 3295 |

ヒューリックリート投資法人 |

134,000 |

-3.32% |

5.27% |

175,808 |

1.35% |

| 3296 |

日本リート投資法人 |

347,000 |

-8.32% |

5.22% |

156,126 |

1.20% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

13,960 |

-10.80% |

5.43% |

124,234 |

0.95% |

| 3451 |

トーセイ・リート投資法人 |

105,700 |

-0.75% |

6.66% |

35,991 |

0.28% |

| 3309 |

積水ハウス・リート投資法人 |

69,200 |

3.13% |

4.81% |

296,776 |

2.28% |

| 3453 |

ケネディクス商業リート投資法人 |

200,600 |

0.10% |

5.98% |

107,557 |

0.82% |

| 3455 |

ヘルスケア&メディカル投資法人 |

121,400 |

-2.80% |

5.17% |

37,756 |

0.29% |

| 3459 |

サムティ・レジデンシャル投資法人 |

105,800 |

4.44% |

5.30% |

62,697 |

0.48% |

| 3462 |

野村不動産マスターファンド投資法人 |

129,400 |

-2.34% |

5.14% |

610,147 |

4.68% |

| 3463 |

いちごホテルリート投資法人 |

67,500 |

1.20% |

4.74% |

17,211 |

0.13% |

| 3466 |

ラサールロジポート投資法人 |

166,200 |

3.42% |

3.36% |

226,531 |

1.74% |

| 3468 |

スターアジア不動産投資法人 |

95,300 |

5.42% |

6.95% |

51,541 |

0.40% |

| 3470 |

マリモ地方創生リート投資法人 |

106,600 |

-1.48% |

6.54% |

16,276 |

0.12% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

480,500 |

2.45% |

2.94% |

211,901 |

1.62% |

| 3472 |

大江戸温泉リート投資法人 |

65,700 |

-8.50% |

6.01% |

15,462 |

0.12% |

| 3473 |

さくら総合リート投資法人 |

83,500 |

5.96% |

4.96% |

27,806 |

0.21% |

| 3476 |

投資法人みらい |

38,050 |

-4.04% |

6.65% |

63,248 |

0.48% |

| 3478 |

森トラスト・ホテルリート投資法人 |

98,300 |

-3.72% |

3.51% |

49,150 |

0.38% |

| 3481 |

三菱地所物流リート投資法人 |

396,500 |

-0.13% |

3.01% |

121,256 |

0.93% |

| 3487 |

CREロジスティクスファンド投資法人 |

151,300 |

-2.39% |

4.17% |

52,539 |

0.40% |

| 3488 |

ザイマックス・リート投資法人 |

91,200 |

-9.88% |

6.71% |

20,374 |

0.16% |

| 3492 |

タカラレーベン不動産投資法人 |

89,300 |

-1.87% |

6.72% |

41,301 |

0.32% |

| 3493 |

伊藤忠アドバンス・ロジスティクス投資法人 |

135,300 |

0.59% |

3.61% |

65,756 |

0.50% |

| 2971 |

エスコンジャパンリート投資法人 |

111,200 |

5.40% |

6.07% |

31,468 |

0.24% |

| 2972 |

サンケイリアルエステート投資法人 |

94,000 |

-8.74% |

5.04% |

33,539 |

0.26% |

| 2979 |

SOSiLA物流リート投資法人 |

129,900 |

-0.92% |

3.64% |

66,814 |

0.51% |

---------------------------------------------------------------------------------------------

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら