J-REIT市況月次レポート 2015年5月

1.REIT全体市況

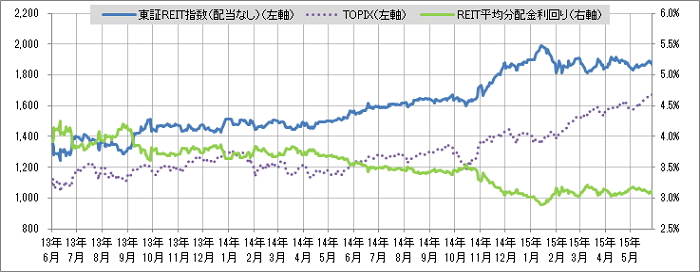

5月の東証REIT指数(配当なし)は、前月比-0.55%の小幅下落。米国株の上昇や国内の企業業績回復期待を受けて、TOPIXが前月比+5.08%の上昇となった好調な株式相場に対し、東証REIT指数は上値の重い展開となった。

月前半は、株式相場が上昇するも、長期金利の上昇を背景に東証REIT指数は前月後半から続落し、1,850ポイント前後で推移。しかし長期金利の上昇が一服すると、反転して26日は1,891.25と一ヶ月ぶりの高値を付けた。月末は、株式相場の続伸に対し、東証REIT指数は再び下落に転じ、結果的に前月末を僅かに下回って終了した。短期的には足元の長期金利の影響を受けて不安定な推移であるが、2月以降の1,800~1,900ポイントのレンジを維持している。今後一段高となるためには、企業業績回復によるオフィス市況の改善から賃料水準の本格的上昇となる裏付けが求められよう。5月における日銀の買入れは4回計48億円と、前月より半減した。

個別銘柄の運用状況では、インベスコ・オフィス・ジェイリート投資法人と日本賃貸住宅投資法人が公募増資を発表し、併せて物件取得により外部成長を図る。しかし、投資口市況が軟調なため調達額が当初想定を下回る件数が増加しており、更に不動産価格の上昇(キャップレートの低下)により取得環境が一段と厳しい点から、今後REIT全体の公募増資のペースは鈍化していくと見られる。

27日、野村不動産系のREITである野村不動産マスターファンド投資法人、野村不動産オフィスファンド投資法人(NOF)、野村不動産レジデンシャル投資法人の3投資法人が10月に新設合併することを発表した。外部成長が進むREIT市場において、大型化によって他銘柄との競争力を高める点、セクター特化から総合型へ転換することにより、取得できるセクターが拡大し、より外部成長がし易くなる点、築年を経過した物件の多いNOFのポートフォリオの含み損の解消等、合併によるメリットが享受できるとしている。

29日、サムティ・レジデンシャル投資法人が地方都市を中心としたレジデンス系REITとして6月30日に上場することを発表した。ポートフォリオは305億円と、上場時の資産規模は小さい。昨今小規模のREITの上場が相次ぐ一方、スポンサー交代や合併による大型化の動きもあり、玉石混合のREIT市場が2010年に続いて業界再編の年となるか注目したい。

<市況データ>

|

|

2015年5月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,866.06

|

-10.27

|

|

東証REIT指数(配当込み)

|

3,257.97

|

-7.95

|

|

時価総額合計

|

10兆8,617億円

|

+253億円

|

|

平均分配金利回り(時価総額による加重平均)

|

3.12%

|

+0.02%

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2013年6月~2015年5月の24ヶ月間)

2.個別銘柄データ

| 2015年5月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア

|

| 8951 |

日本ビルファンド投資法人 |

581,000 |

-2.35% |

2.65% |

820,372 |

7.6% |

| 8952 |

ジャパンリアルエステイト投資法人 |

572,000 |

1.06% |

2.76% |

748,925 |

6.9% |

| 8953 |

日本リテールファンド投資法人 |

249,400 |

-2.20% |

3.35% |

606,091 |

5.6% |

| 8954 |

オリックス不動産投資法人 |

176,800 |

-0.11% |

3.09% |

395,278 |

3.6% |

| 8955 |

日本プライムリアルティ投資法人 |

409,500 |

-4.88% |

3.11% |

337,838 |

3.1% |

| 8956 |

プレミア投資法人 |

680,000 |

2.26% |

3.15% |

179,111 |

1.6% |

| 8957 |

東急リアル・エステート投資法人 |

162,100 |

0.62% |

3.01% |

158,469 |

1.5% |

| 8958 |

グローバル・ワン不動産投資法人 |

420,000 |

-0.12% |

2.48% |

81,396 |

0.7% |

| 8959 |

野村不動産オフィスファンド投資法人 |

568,000 |

3.46% |

3.21% |

211,610 |

1.9% |

| 8960 |

ユナイテッド・アーバン投資法人 |

186,100 |

-2.21% |

3.11% |

492,106 |

4.5% |

| 8961 |

森トラスト総合リート投資法人 |

232,400 |

-1.53% |

3.10% |

306,768 |

2.8% |

| 8963 |

インヴィンシブル投資法人 |

64,700 |

3.35% |

2.43% |

172,664 |

1.6% |

| 8964 |

フロンティア不動産投資法人 |

589,000 |

0.68% |

3.12% |

292,144 |

2.7% |

| 8966 |

平和不動産リート投資法人 |

95,000 |

-1.66% |

3.63% |

90,359 |

0.8% |

| 8967 |

日本ロジスティクスファンド投資法人 |

255,500 |

0.59% |

3.03% |

212,065 |

2.0% |

| 8968 |

福岡リート投資法人 |

218,800 |

0.51% |

3.16% |

163,444 |

1.5% |

| 8972 |

ケネディクス・オフィス投資法人 |

650,000 |

0.31% |

3.38% |

263,175 |

2.4% |

| 8973 |

積水ハウス・SI レジデンシャル投資法人 |

132,700 |

-0.15% |

3.20% |

135,103 |

1.2% |

| 8975 |

いちご不動産投資法人 |

90,000 |

0.22% |

3.71% |

127,469 |

1.2% |

| 8976 |

大和証券オフィス投資法人 |

614,000 |

-2.69% |

2.99% |

270,774 |

2.5% |

| 8977 |

阪急リート投資法人 |

147,900 |

-2.95% |

3.42% |

88,370 |

0.8% |

| 8979 |

スターツプロシード投資法人 |

201,600 |

-0.88% |

3.99% |

35,033 |

0.3% |

| 8982 |

トップリート投資法人 |

522,000 |

1.16% |

3.45% |

91,872 |

0.8% |

| 8984 |

大和ハウス・レジデンシャル投資法人 |

279,200 |

7.01% |

3.19% |

208,769 |

1.9% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

85,000 |

-3.74% |

2.71% |

255,027 |

2.3% |

| 8986 |

日本賃貸住宅投資法人 |

82,400 |

-2.49% |

4.13% |

135,141 |

1.2% |

| 8987 |

ジャパンエクセレント投資法人 |

157,000 |

-0.82% |

3.12% |

190,402 |

1.8% |

| 3226 |

日本アコモデーションファンド投資法人 |

476,500 |

2.25% |

3.18% |

230,875 |

2.1% |

| 3227 |

MIDリート投資法人 |

370,000 |

4.08% |

3.22% |

71,049 |

0.7% |

| 3234 |

森ヒルズリート投資法人 |

165,800 |

0.67% |

2.87% |

260,313 |

2.4% |

| 3240 |

野村不動産レジデンシャル投資法人 |

703,000 |

3.99% |

3.30% |

113,042 |

1.0% |

| 3249 |

産業ファンド投資法人 |

581,000 |

0.69% |

3.06% |

204,840 |

1.9% |

| 3269 |

アドバンス・レジデンス投資法人 |

299,800 |

6.39% |

3.02% |

389,740 |

3.6% |

| 3278 |

ケネディクス・レジデンシャル投資法人 |

365,000 |

4.89% |

3.36% |

127,417 |

1.2% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

1,063,000 |

-2.21% |

3.07% |

294,591 |

2.7% |

| 3263 |

大和ハウスリート投資法人 |

536,000 |

0.37% |

3.16% |

187,975 |

1.7% |

| 3281 |

GLP投資法人 |

121,900 |

-0.73% |

3.60% |

291,430 |

2.7% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

262,300 |

0.11% |

3.28% |

124,279 |

1.1% |

| 3283 |

日本プロロジスリート投資法人 |

239,500 |

-7.53% |

3.25% |

414,515 |

3.8% |

| 3285 |

野村不動産マスターファンド投資法人 |

159,500 |

2.51% |

3.15% |

265,609 |

2.4% |

| 3287 |

星野リゾート・リート投資法人 |

1,403,000 |

-2.77% |

2.57% |

69,714 |

0.6% |

| 3290 |

SIA不動産投資法人 |

502,000 |

0.00% |

4.38% |

37,700 |

0.3% |

| 3292 |

イオンリート投資法人 |

160,300 |

-2.91% |

3.33% |

174,759 |

1.6% |

| 3295 |

ヒューリックリート投資法人 |

180,300 |

-3.53% |

3.14% |

140,814 |

1.3% |

| 3296 |

日本リート投資法人 |

330,500 |

-0.75% |

4.16% |

100,492 |

0.9% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

107,700 |

-5.69% |

3.91% |

57,833 |

0.5% |

| 3308 |

日本ヘルスケア投資法人 |

263,400 |

-3.20% |

3.00% |

16,015 |

0.1% |

| 3451 |

トーセイ・リート投資法人 |

129,000 |

-0.31% |

4.30% |

12,384 |

0.1% |

| 3309 |

積水ハウス・リート投資法人 |

139,800 |

-1.48% |

3.48% |

109,911 |

1.0% |

| 3453 |

ケネディクス商業リート投資法人 |

298,000 |

-0.43% |

3.85% |

77,704 |

0.7% |

| 3455 |

ヘルスケア&メディカル投資法人 |

157,400 |

-6.42% |

1.67% |

18,967 |

0.2% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※GLP投資法人(3281)、日本プロロジスリート投資法人(3283)、日本ヘルスケア投資法人(3308)は利益超過分配金を分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら