J-REIT市況月次レポート 2020年8月

1.REIT全体市況

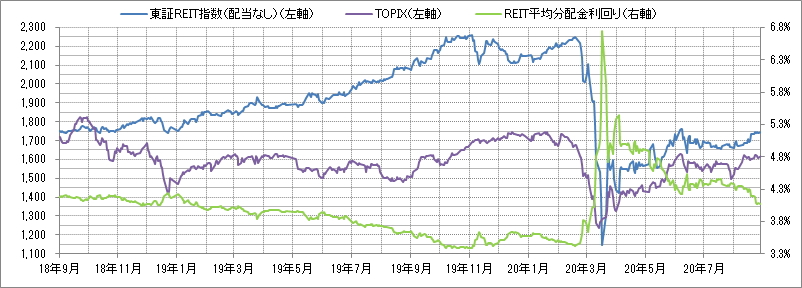

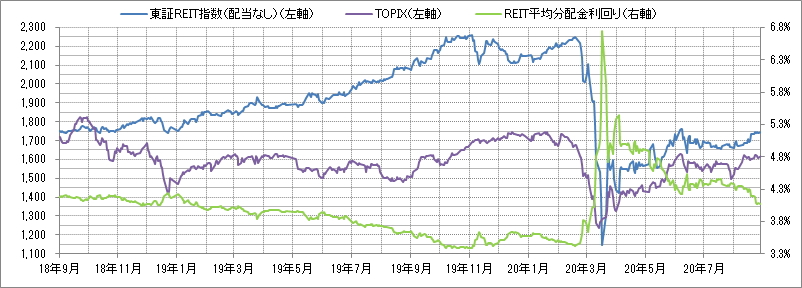

8月の東証REIT指数(配当なし)は、前月比+4.99%の上昇と、同期間のTOPIXの上昇率8.16%に比べて小さいものの、月間ベースでは5月以来3ヶ月ぶりに反発した。

月前半は、米国の財政出動やワクチン開発期待を背景に急騰したTOPIXに対し、東証REIT指数は、都心5区のオフィス空室率の大幅上昇との報道を背景に、伸び悩む展開となった。しかし6月期決算の発表でコロナ禍の業績見通しが概ね判明したことや、世界的な株価指数であるFTSEグローバル指数へ9月組み入れへ向けた組入銘柄公表を受け、月後半はTOPIXに遅れる形で大幅上昇。18日に1,700ポイントを回復すると、月末は1,747.53ポイントと、6月10日以来2ヶ月半ぶり高値を付けて終了した。

東証が発表する投資部門別売買動向によれば、他の投資主体が売越しのなか、売買シェアの過半を占める外国人投資家が3月以来5ヶ月ぶりに買越しに転じたことから、外国人投資家が上昇を牽引したと言える。

但し、用途別に見ると7月と傾向が大きく異なる。コロナショック以降投資口価格が低迷しているホテル、商業施設、オフィスビル系銘柄が上昇に転じ、特にホテルを主体とする5銘柄が前月比+20%超の大幅上昇となった。国内感染者の増加が鈍化し経済活動の再開見通しや、コロナ禍の業績見通しが付いたことが安心材料になったと見られる。

一方、コロナショック以降堅調な推移であった物流施設や住宅系銘柄が下落に転じ、特に物流施設を主体とする10銘柄が前月比-6%超の下落率となった。物流施設系銘柄は7月の大幅上昇を受け、分配金利回りが低下し、短期的な過熱感が生じていたことや、相次ぐ公募増資による投資口の需給悪化が懸念材料になったと見られる。

これらの動きによって、用途別の過度な利回り差が縮小することとなり、コロナショック以降の投資口市況が漸く是正の方向にあると言えよう。

個別銘柄の動きでは、三菱地所物流リート投資法人、ラサールロジポート投資法人(LLR)、森ヒルズリート投資法人(MHR)の3銘柄が公募増資を発表した。物流施設系銘柄は、投資口価格の上昇を背景に、公募増資が相次いでいる。なかでもLLRは調達額469億円の大規模な増資を行い、大型の物流施設の取得によって、資産規模が2,456億円から3,178億円へ急拡大する。

MHRは、物流施設銘柄以外ではコロナショック後初めての公募増資となる。投資口価格がコロナショック前の水準に回復しない中でも、調達額52億円と小規模で、1口当たり出資額を僅かに上回る水準で増資を行い、分配金の希薄化を伴わずに着実な成長を示すことが出来た。

スターアジア不動産投資法人(SAI)とさくら総合リート投資法人が、8月1日に合併した。昨年来双方のスポンサー及び資産運用会社が合併に至る手法を巡り法廷で争う展開が続いたが、最終的にSAIが提起した合併計画が実現することとなった。SAIの資産運用会社が合併提案の中で投資家に示した成長目標を着実に遂行できるか今後に期待したい。

8月28日、日本リテールファンド投資法人とMCUBS MidCity投資法人が、2021年3月に合併する契約を締結した。両投資法人ともに同一の資産運用会社であることから、合併の可能性は常に考えられる状況であったが、コロナ禍に伴い両投資法人の投資口価格が低迷している点、各々の投資対象である商業施設及びオフィスビルの先行き不透明感から成長戦略が描けなくなったことから、合併を早めたと考えられる。合併後は総合型REITに転換し、J-REIT最大の資産規模を持つ代表的なREITとなる点から、機関投資家の注目が高まると考えられる。

<市況データ>

|

|

2020年 8月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,747.53

|

+83.05 |

|

東証REIT指数(配当込み)

|

3,735.15

|

+200.05

|

|

時価総額合計

|

13兆7,398億円

|

+7,083億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.06%

|

-0.33

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2018年9月~2020年8月の24ヶ月間)

2.個別銘柄データ

| 2020年8月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

639,000 |

7.94% |

3.44% |

902,268 |

6.57% |

| 8952 |

ジャパンリアルエステイト投資法人 |

594,000 |

10.00% |

3.72% |

822,815 |

5.99% |

| 8953 |

日本リテールファンド投資法人 |

159,900 |

26.00% |

5.63% |

416,137 |

3.03% |

| 8954 |

オリックス不動産投資法人 |

157,700 |

16.04% |

4.53% |

435,252 |

3.17% |

| 8955 |

日本プライムリアルティ投資法人 |

320,500 |

15.16% |

4.75% |

307,119 |

2.24% |

| 8956 |

プレミア投資法人 |

125,200 |

5.48% |

4.54% |

164,888 |

1.20% |

| 8957 |

東急リアル・エステート投資法人 |

143,600 |

8.62% |

4.51% |

140,383 |

1.02% |

| 8958 |

グローバル・ワン不動産投資法人 |

106,200 |

11.09% |

4.52% |

102,152 |

0.74% |

| 8960 |

ユナイテッド・アーバン投資法人 |

118,000 |

14.67% |

4.58% |

367,964 |

2.68% |

| 8961 |

森トラスト総合リート投資法人 |

139,000 |

12.92% |

5.47% |

183,480 |

1.34% |

| 8963 |

インヴィンシブル投資法人 |

31,700 |

30.99% |

0.44% |

193,270 |

1.41% |

| 8964 |

フロンティア不動産投資法人 |

354,000 |

19.92% |

5.82% |

180,812 |

1.32% |

| 8966 |

平和不動産リート投資法人 |

118,800 |

8.49% |

4.46% |

120,564 |

0.88% |

| 8967 |

日本ロジスティクスファンド投資法人 |

285,000 |

-10.09% |

3.37% |

257,946 |

1.88% |

| 8968 |

福岡リート投資法人 |

136,500 |

11.43% |

4.98% |

108,654 |

0.79% |

| 8972 |

ケネディクス・オフィス投資法人 |

629,000 |

8.82% |

4.81% |

269,533 |

1.96% |

| 8975 |

いちごオフィスリート投資法人 |

75,800 |

9.70% |

5.53% |

116,147 |

0.85% |

| 8976 |

大和証券オフィス投資法人 |

614,000 |

11.03% |

4.46% |

302,012 |

2.20% |

| 8977 |

阪急阪神リート投資法人 |

119,200 |

4.93% |

4.92% |

82,868 |

0.60% |

| 8979 |

スターツプロシード投資法人 |

199,000 |

-1.87% |

5.00% |

50,502 |

0.37% |

| 8984 |

大和ハウスリート投資法人 |

277,000 |

0.84% |

3.94% |

608,292 |

4.43% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

49,200 |

28.96% |

0.26% |

219,547 |

1.60% |

| 8986 |

大和証券リビング投資法人 |

105,800 |

-1.12% |

4.06% |

217,519 |

1.58% |

| 8987 |

ジャパンエクセレント投資法人 |

125,700 |

12.43% |

4.70% |

170,072 |

1.24% |

| 3226 |

日本アコモデーションファンド投資法人 |

653,000 |

-4.11% |

3.05% |

316,393 |

2.30% |

| 3227 |

MCUBS MidCity投資法人 |

82,100 |

19.51% |

5.51% |

146,477 |

1.07% |

| 3234 |

森ヒルズリート投資法人 |

132,100 |

-3.65% |

4.40% |

247,682 |

1.80% |

| 3249 |

産業ファンド投資法人 |

185,200 |

-6.18% |

3.41% |

381,700 |

2.78% |

| 3269 |

アドバンス・レジデンス投資法人 |

314,000 |

-7.92% |

3.57% |

434,890 |

3.17% |

| 3278 |

ケネディクス・レジデンシャル・ネクスト投資法人 |

189,000 |

-2.22% |

4.30% |

179,788 |

1.31% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

399,500 |

14.63% |

4.59% |

308,104 |

2.24% |

| 3281 |

GLP投資法人 |

163,600 |

-6.89% |

3.28% |

651,616 |

4.74% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

327,000 |

-1.21% |

3.24% |

219,621 |

1.60% |

| 3283 |

日本プロロジスリート投資法人 |

347,000 |

-4.80% |

2.73% |

855,650 |

6.23% |

| 3287 |

星野リゾート・リート投資法人 |

480,500 |

17.34% |

3.72% |

106,605 |

0.78% |

| 3290 |

Oneリート投資法人 |

257,700 |

7.20% |

5.78% |

61,824 |

0.45% |

| 3292 |

イオンリート投資法人 |

115,700 |

11.25% |

5.40% |

216,743 |

1.58% |

| 3295 |

ヒューリックリート投資法人 |

138,500 |

10.89% |

5.27% |

181,712 |

1.32% |

| 3296 |

日本リート投資法人 |

372,000 |

16.43% |

4.87% |

167,374 |

1.22% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

14,860 |

18.98% |

5.10% |

132,243 |

0.96% |

| 3451 |

トーセイ・リート投資法人 |

105,200 |

2.83% |

6.69% |

35,821 |

0.26% |

| 3309 |

積水ハウス・リート投資法人 |

74,900 |

8.39% |

4.44% |

321,221 |

2.34% |

| 3453 |

ケネディクス商業リート投資法人 |

217,800 |

18.69% |

5.76% |

116,779 |

0.85% |

| 3455 |

ヘルスケア&メディカル投資法人 |

117,800 |

2.08% |

5.31% |

36,636 |

0.27% |

| 3459 |

サムティ・レジデンシャル投資法人 |

99,900 |

6.62% |

5.66% |

63,866 |

0.46% |

| 3462 |

野村不動産マスターファンド投資法人 |

135,900 |

3.90% |

4.89% |

640,796 |

4.66% |

| 3463 |

いちごホテルリート投資法人 |

68,000 |

21.65% |

2.99% |

17,338 |

0.13% |

| 3466 |

ラサールロジポート投資法人 |

178,000 |

-7.63% |

3.25% |

242,614 |

1.77% |

| 3468 |

スターアジア不動産投資法人 |

43,700 |

3.07% |

7.12% |

73,171 |

0.53% |

| 3470 |

マリモ地方創生リート投資法人 |

102,900 |

13.83% |

6.77% |

15,711 |

0.11% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

530,000 |

-8.15% |

2.72% |

233,730 |

1.70% |

| 3472 |

大江戸温泉リート投資法人 |

65,300 |

22.74% |

5.90% |

15,368 |

0.11% |

| 3476 |

投資法人みらい |

37,550 |

13.62% |

6.74% |

62,417 |

0.45% |

| 3478 |

森トラスト・ホテルリート投資法人 |

106,100 |

22.52% |

3.26% |

53,050 |

0.39% |

| 3481 |

三菱地所物流リート投資法人 |

434,000 |

-9.87% |

2.87% |

132,724 |

0.97% |

| 3487 |

CREロジスティクスファンド投資法人 |

156,500 |

-7.34% |

4.15% |

66,278 |

0.48% |

| 3488 |

ザイマックス・リート投資法人 |

86,300 |

3.48% |

7.09% |

19,279 |

0.14% |

| 3492 |

タカラレーベン不動産投資法人 |

84,900 |

4.30% |

7.07% |

39,266 |

0.29% |

| 3493 |

伊藤忠アドバンス・ロジスティクス投資法人 |

148,900 |

-7.92% |

3.35% |

72,365 |

0.53% |

| 2971 |

エスコンジャパンリート投資法人 |

102,100 |

5.26% |

6.81% |

28,892 |

0.21% |

| 2972 |

サンケイリアルエステート投資法人 |

90,800 |

1.79% |

5.36% |

32,397 |

0.24% |

| 2979 |

SOSiLA物流リート投資法人 |

139,000 |

-7.76% |

3.40% |

71,495 |

0.52% |

---------------------------------------------------------------------------------------------

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら