J-REIT市況月次レポート 2015年8月

1.REIT全体市況

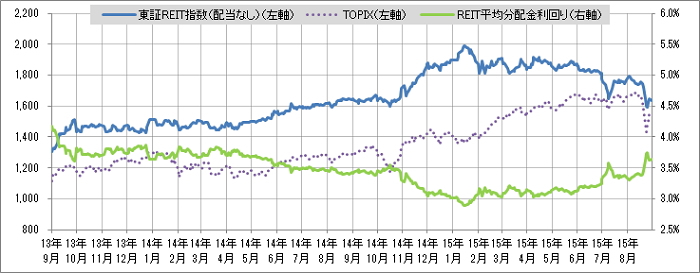

8月の東証REIT指数(配当なし)は、前月比-7.48%の下落。一ヶ月を通してTOPIXと同じような推移を示した。月前半は1,750ポイントを維持していたが、中国が11日から3日連続して人民元の基準相場を切り下げると、中国景気減速による影響を懸念して世界的にリスク回避の動きとなった。東証REIT指数も19日から6営業日で-166.59ポイントの大幅下落。直近の安値である7月10日の1,645.28を下回り、26日は1,590.56と2014年7月以来一年一ヶ月ぶりの安値を付けた。その後中国が追加金融緩和を発表すると急反発したが、月末は1,634.37と月間ベースで見ると4ヶ月連続の下落となった。世界的なリスク回避を煽りを受け、底値の見えない状態となっている。一方、投資口価格の下落に伴い、平均分配金利回りは一時3.74%と、2014年4月以来の水準まで上昇した。

8月の日銀の買入れは計104億円と高水準であったが、下落圧力の掛かる相場に対し、効果は限定的であった。

個別銘柄の動きでは、GLP投資法人、オリックス不動産投資法人、日本リテールファンド投資法人、ケネディクス商業リート投資法人、ユナイテッド・アーバン投資法人の計5銘柄が公募増資を発表した。軟調な投資口市況にも関わらず公募増資が相次いでいる背景には、長期で見れば投資口価格が高い水準であるため1口当たり出資額を毀損するディスカウント増資にはならない点、スポンサー経由で取得する資産が多いことからスポンサーの売却意向や時期との兼ね合い、内部成長による収益増加期待が増資の希薄化を軽減できる点等が考えられる。但し、不安定な海外情勢により9月に入ってからも投資口市況が崩れているため、ディスカウント増資の懸念も高まっている。また取得物件の利回りが過去最低レベルにある点から見て、投資家はディスカウント増資や取得物件のNOI利回りの水準を判断基準として増資に参加することが求められよう。

<市況データ>

|

|

2015年8月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,634.37

|

-132.11

|

|

東証REIT指数(配当込み)

|

2,811.06

|

-219.34

|

|

時価総額合計

|

9兆6,790億円

|

-7,774億円

|

|

平均分配金利回り(時価総額による加重平均)

|

3.64%

|

+0.30

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2013年9月~2015年8月の24ヶ月間)

2.個別銘柄データ

| 2015年8月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア

|

| 8951 |

日本ビルファンド投資法人 |

510,000 |

-7.94% |

3.09% |

720,120 |

7.44% |

| 8952 |

ジャパンリアルエステイト投資法人 |

510,000 |

-8.27% |

3.10% |

667,748 |

6.90% |

| 8953 |

日本リテールファンド投資法人 |

223,600 |

-7.98% |

3.75% |

543,392 |

5.61% |

| 8954 |

オリックス不動産投資法人 |

153,000 |

-9.36% |

3.63% |

342,067 |

3.53% |

| 8955 |

日本プライムリアルティ投資法人 |

393,500 |

-1.99% |

3.32% |

343,526 |

3.55% |

| 8956 |

プレミア投資法人 |

608,000 |

-6.32% |

3.59% |

160,147 |

1.65% |

| 8957 |

東急リアル・エステート投資法人 |

142,000 |

-0.84% |

3.46% |

138,819 |

1.43% |

| 8958 |

グローバル・ワン不動産投資法人 |

366,000 |

-12.75% |

2.84% |

70,931 |

0.73% |

| 8959 |

野村不動産オフィスファンド投資法人 |

478,500 |

-9.72% |

3.90% |

178,267 |

1.84% |

| 8960 |

ユナイテッド・アーバン投資法人 |

159,800 |

-11.22% |

3.64% |

422,561 |

4.37% |

| 8961 |

森トラスト総合リート投資法人 |

209,500 |

-9.03% |

3.70% |

276,540 |

2.86% |

| 8963 |

インヴィンシブル投資法人 |

68,900 |

4.39% |

3.01% |

220,045 |

2.27% |

| 8964 |

フロンティア不動産投資法人 |

486,500 |

-9.91% |

3.86% |

241,304 |

2.49% |

| 8966 |

平和不動産リート投資法人 |

85,500 |

-6.46% |

4.02% |

81,323 |

0.84% |

| 8967 |

日本ロジスティクスファンド投資法人 |

219,600 |

-5.95% |

3.60% |

182,268 |

1.88% |

| 8968 |

福岡リート投資法人 |

188,700 |

-9.50% |

3.66% |

140,959 |

1.46% |

| 8972 |

ケネディクス・オフィス投資法人 |

542,000 |

-5.57% |

3.80% |

219,448 |

2.27% |

| 8973 |

積水ハウス・SI レジデンシャル投資法人 |

106,900 |

-9.79% |

3.97% |

108,836 |

1.12% |

| 8975 |

いちご不動産投資法人 |

84,700 |

-2.76% |

3.94% |

119,963 |

1.24% |

| 8976 |

大和証券オフィス投資法人 |

570,000 |

-6.86% |

3.35% |

275,880 |

2.85% |

| 8977 |

阪急リート投資法人 |

120,900 |

-10.31% |

4.22% |

72,238 |

0.75% |

| 8979 |

スターツプロシード投資法人 |

172,800 |

-5.93% |

4.66% |

30,029 |

0.31% |

| 8982 |

トップリート投資法人 |

475,500 |

-5.65% |

4.08% |

83,688 |

0.86% |

| 8984 |

大和ハウス・レジデンシャル投資法人 |

226,200 |

-13.50% |

3.94% |

169,139 |

1.75% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

75,000 |

-6.48% |

3.53% |

235,817 |

2.44% |

| 8986 |

日本賃貸住宅投資法人 |

77,600 |

-5.48% |

4.38% |

127,269 |

1.31% |

| 8987 |

ジャパンエクセレント投資法人 |

131,100 |

-3.46% |

3.78% |

165,769 |

1.71% |

| 3226 |

日本アコモデーションファンド投資法人 |

404,500 |

-8.17% |

3.75% |

195,989 |

2.02% |

| 3227 |

MCUBS MidCity投資法人 |

302,000 |

-4.28% |

4.40% |

80,340 |

0.83% |

| 3234 |

森ヒルズリート投資法人 |

139,800 |

-3.79% |

3.43% |

219,492 |

2.27% |

| 3240 |

野村不動産レジデンシャル投資法人 |

590,000 |

-9.92% |

3.92% |

94,872 |

0.98% |

| 3249 |

産業ファンド投資法人 |

504,000 |

-8.70% |

3.67% |

177,692 |

1.84% |

| 3269 |

アドバンス・レジデンス投資法人 |

252,500 |

-6.65% |

3.57% |

328,250 |

3.39% |

| 3278 |

ケネディクス・レジデンシャル投資法人 |

293,700 |

-6.46% |

4.17% |

102,527 |

1.06% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

994,000 |

-4.61% |

3.40% |

275,469 |

2.85% |

| 3263 |

大和ハウスリート投資法人 |

442,000 |

-9.61% |

3.83% |

155,009 |

1.60% |

| 3281 |

GLP投資法人 |

113,600 |

-4.78% |

3.98% |

271,587 |

2.81% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

222,000 |

-7.00% |

3.80% |

105,184 |

1.09% |

| 3283 |

日本プロロジスリート投資法人 |

220,500 |

-9.82% |

3.56% |

381,630 |

3.94% |

| 3285 |

野村不動産マスターファンド投資法人 |

131,000 |

-12.02% |

3.92% |

218,149 |

2.25% |

| 3287 |

星野リゾート・リート投資法人 |

1,237,000 |

-8.84% |

2.99% |

61,465 |

0.64% |

| 3290 |

SIA不動産投資法人 |

412,000 |

-11.40% |

5.34% |

30,941 |

0.32% |

| 3292 |

イオンリート投資法人 |

135,900 |

-8.79% |

3.92% |

148,158 |

1.53% |

| 3295 |

ヒューリックリート投資法人 |

140,500 |

-14.28% |

4.03% |

109,731 |

1.13% |

| 3296 |

日本リート投資法人 |

262,400 |

-4.93% |

5.38% |

102,798 |

1.06% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

97,200 |

-4.71% |

4.64% |

52,703 |

0.54% |

| 3308 |

日本ヘルスケア投資法人 |

203,400 |

-8.99% |

3.88% |

12,367 |

0.13% |

| 3451 |

トーセイ・リート投資法人 |

118,300 |

-6.41% |

4.82% |

11,357 |

0.12% |

| 3309 |

積水ハウス・リート投資法人 |

121,900 |

-5.94% |

3.99% |

96,789 |

1.00% |

| 3453 |

ケネディクス商業リート投資法人 |

256,800 |

-7.06% |

4.47% |

66,961 |

0.69% |

| 3455 |

ヘルスケア&メディカル投資法人 |

109,000 |

-8.71% |

4.14% |

13,135 |

0.14% |

| 3459 |

サムティ・レジデンシャル投資法人 |

81,400 |

-15.82% |

4.25% |

13,296 |

0.14% |

| 3460 |

ジャパン・シニアリビング投資法人 |

177,400 |

-1.44% |

2.86% |

15,035 |

0.16% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※GLP投資法人(3281)、日本プロロジスリート投資法人(3283)、日本ヘルスケア投資法人(3308)、インヴィンシブル投資法人(8963)、サムティ・レジデンシャル投資法人(3459)、ケネディクス商業リート投資法人(3453)は、利益超過分配金を分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら