J-REIT市況月次レポート 2014年9月

1.REIT全体市況

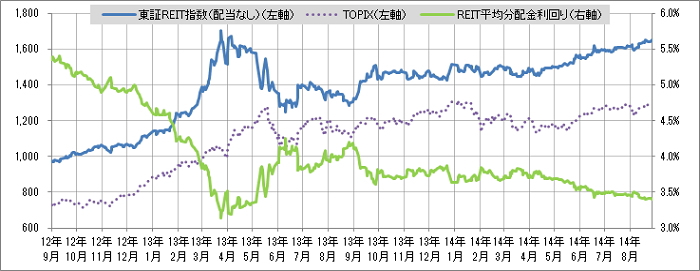

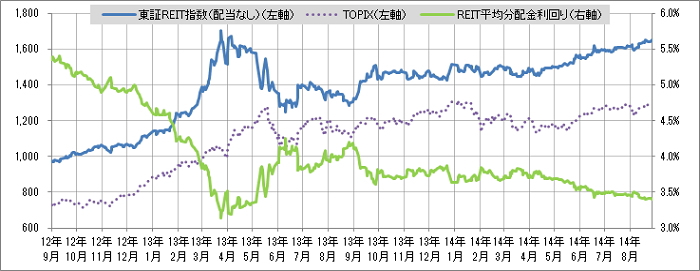

9月の東証REIT指数(配当なし)は、前月比+21.99ポイントの上昇。米国の金融緩和収束観測を背景に、1ドル109円と急速に円安が進行したことを受けTOPIXが前月比3.8%の上昇を示したのに対し、東証REIT指数は1.3%の小幅上昇。月前半は長期金利の急上昇を背景に下落基調に反転し、9日は1,618.49と約一ヶ月ぶりの安値を付けた。しかし長期金利が下落に転じたことをきっかけに反発すると、月末は1,670.89と年初来高値を更新し、結果的に月間ベースで6ヶ月連続の上昇。これによりREIT全体の時価総額は9兆円となった。9月の日銀の買入れ額は41億円と今年最高額であった。年間300億円の買入れ枠に対し9月末の消化率は61%である点から、10月以降は残り枠を消化する動きも想定されよう。セクター別で見ると、これまで上昇を牽引していた商業物流系銘柄の指数が鈍化している。GLP投資法人(3281)及び日本プロロジスリート投資法人(3283)が公募増資を発表したことから、投資口の需給悪化が要因と見られる。個別銘柄では、インヴィンシブル投資法人(8963)が前月比+23%の大幅上昇。レジデンスとホテルを中心としたポートフォリオへの変更や、順調な外部成長、内部留保を使わずに分配金が安定したこと等から、これまで割安で放置されていた投資口価格に注目が集まった。

個別銘柄の運用動向では、日本リテールファンド投資法人(8953)、オリックス不動産投資法人(8954)が増資を発表した。特にオリックス不動産投資法人は4期連続の増資となり、総合型REITの特性を活かし、直近4期で資産規模が43.6%増加する等、外部成長を加速する。また両法人ともに都市型商業施設を積極的に取得している。都心部ではNOI利回りが4%を割り込む物件もあるが、ホテルセクターとともに景気回復やインフレを見通し将来的な賃料上昇が最も期待できるセクターとして、ポートフォリオに組み入れる割合が高まると予想される。

<市況データ>

|

|

2014年9月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,670.89

|

+21.99

|

|

東証REIT指数(配当込み)

|

2,859.23

|

+44.05

|

|

時価総額合計

|

9兆 800億円

|

+2,546億円

|

|

平均分配金利回り(時価総額による加重平均)

|

3.37%

|

-0.03%

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2012年10月~2014年9月の24ヶ月間)

2.個別銘柄データ

|

2014年9月末現在

|

|

証券

コード

|

投資法人名

|

投資口価格

(円)

|

騰落率

(1ヶ月)

|

予想配当

利回り

|

時価総額

(百万円)

|

時価総額シェア

|

|

8951

|

日本ビルファンド投資法人

|

577,000

|

-0.35%

|

2.61%

|

814,724

|

9.0%

|

|

8952

|

ジャパンリアルエステイト投資法人

|

564,000

|

-1.40%

|

2.70%

|

705,863

|

7.8%

|

|

8953

|

日本リテールファンド投資法人

|

221,000

|

1.28%

|

3.75%

|

536,521

|

5.9%

|

|

8954

|

オリックス不動産投資法人

|

137,900

|

-1.01%

|

3.68%

|

291,454

|

3.2%

|

|

8955

|

日本プライムリアルティ投資法人

|

395,000

|

3.27%

|

3.13%

|

325,875

|

3.6%

|

|

8956

|

プレミア投資法人

|

490,000

|

6.64%

|

4.08%

|

107,163

|

1.2%

|

|

8957

|

東急リアル・エステート投資法人

|

144,600

|

0.42%

|

3.39%

|

141,361

|

1.6%

|

|

8958

|

グローバル・ワン不動産投資法人

|

309,500

|

0.98%

|

3.75%

|

59,981

|

0.7%

|

|

8959

|

野村不動産オフィスファンド投資法人

|

502,000

|

4.15%

|

4.14%

|

187,022

|

2.1%

|

|

8960

|

ユナイテッド・アーバン投資法人

|

168,300

|

0.30%

|

3.38%

|

422,811

|

4.7%

|

|

8961

|

森トラスト総合リート投資法人

|

202,900

|

6.06%

|

3.51%

|

267,828

|

2.9%

|

|

8963

|

インヴィンシブル投資法人

|

35,300

|

23.04%

|

3.40%

|

94,205

|

1.0%

|

|

8964

|

フロンティア不動産投資法人

|

526,000

|

-5.05%

|

3.57%

|

260,896

|

2.9%

|

|

8966

|

平和不動産リート投資法人

|

89,900

|

0.67%

|

3.75%

|

79,242

|

0.9%

|

|

8967

|

日本ロジスティクスファンド投資法人

|

242,400

|

1.25%

|

3.16%

|

201,192

|

2.2%

|

|

8968

|

福岡リート投資法人

|

202,500

|

1.76%

|

3.20%

|

139,725

|

1.5%

|

|

8972

|

ケネディクス・オフィス投資法人

|

589,000

|

2.26%

|

3.36%

|

209,101

|

2.3%

|

|

8973

|

積水ハウス・SI レジデンシャル投資法人

|

106,900

|

-2.02%

|

3.97%

|

97,839

|

1.1%

|

|

8975

|

いちご不動産投資法人

|

83,100

|

11.24%

|

3.68%

|

85,287

|

0.9%

|

|

8976

|

大和証券オフィス投資法人

|

592,000

|

7.64%

|

2.73%

|

261,072

|

2.9%

|

|

8977

|

阪急リート投資法人

|

631,000

|

2.10%

|

3.93%

|

75,405

|

0.8%

|

|

8979

|

スターツプロシード投資法人

|

184,000

|

2.22%

|

4.36%

|

26,676

|

0.3%

|

|

8982

|

トップリート投資法人

|

480,500

|

0.10%

|

4.14%

|

84,568

|

0.9%

|

|

8984

|

大和ハウス・レジデンシャル投資法人

|

470,000

|

-2.08%

|

3.64%

|

175,719

|

1.9%

|

|

8985

|

ジャパン・ホテル・リート投資法人

|

66,800

|

6.20%

|

3.08%

|

186,458

|

2.1%

|

|

8986

|

日本賃貸住宅投資法人

|

76,200

|

-1.42%

|

4.51%

|

112,400

|

1.2%

|

|

8987

|

ジャパンエクセレント投資法人

|

140,900

|

0.57%

|

3.49%

|

170,876

|

1.9%

|

|

3226

|

日本アコモデーションファンド投資法人

|

396,000

|

4.76%

|

3.87%

|

182,723

|

2.0%

|

|

3227

|

MIDリート投資法人

|

271,100

|

8.66%

|

4.28%

|

49,781

|

0.5%

|

|

3234

|

森ヒルズリート投資法人

|

152,400

|

1.13%

|

3.03%

|

239,274

|

2.6%

|

|

3240

|

野村不動産レジデンシャル投資法人

|

572,000

|

-0.35%

|

4.06%

|

91,978

|

1.0%

|

|

3249

|

産業ファンド投資法人

|

909,000

|

-1.20%

|

3.71%

|

150,469

|

1.7%

|

|

3269

|

アドバンス・レジデンス投資法人

|

255,000

|

-0.47%

|

3.53%

|

331,500

|

3.7%

|

|

3278

|

ケネディクス・レジデンシャル投資法人

|

280,400

|

4.01%

|

4.24%

|

78,266

|

0.9%

|

|

3279

|

アクティビア・プロパティーズ投資法人

|

881,000

|

-3.93%

|

3.58%

|

221,186

|

2.4%

|

|

3263

|

大和ハウスリート投資法人

|

486,000

|

2.75%

|

3.37%

|

142,631

|

1.6%

|

|

3281

|

GLP投資法人

|

126,700

|

1.77%

|

3.48%

|

302,906

|

3.3%

|

|

3282

|

コンフォリア・レジデンシャル投資法人

|

203,900

|

5.76%

|

4.14%

|

82,100

|

0.9%

|

|

3283

|

日本プロロジスリート投資法人

|

255,100

|

0.99%

|

2.97%

|

439,486

|

4.8%

|

|

3285

|

野村不動産マスターファンド投資法人

|

137,700

|

5.36%

|

3.54%

|

229,306

|

2.5%

|

|

3287

|

星野リゾート・リート投資法人

|

1,150,000

|

15.35%

|

2.84%

|

49,414

|

0.5%

|

|

3290

|

SIA不動産投資法人

|

435,000

|

-2.47%

|

5.47%

|

32,669

|

0.4%

|

|

3292

|

イオンリート投資法人

|

137,000

|

-3.18%

|

3.55%

|

130,150

|

1.4%

|

|

3295

|

ヒューリックリート投資法人

|

176,100

|

-0.17%

|

3.18%

|

114,817

|

1.3%

|

|

3296

|

日本リート投資法人

|

300,500

|

5.44%

|

4.70%

|

45,619

|

0.5%

|

|

3298

|

インベスコ・オフィス・ジェイリート投資法人

|

102,800

|

2.80%

|

3.24%

|

44,480

|

0.5%

|

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※GLP投資法人(3281)、日本プロロジスリート投資法人(3283)は利益超過分配金を分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら