J-REIT市況月次レポート 2019年4月

1.REIT全体市況

4月末の東証REIT指数(配当なし)は1,889.13ポイント、前月比-0.96%と僅かに下落した。3月後半の急上昇の反動で、月初から大幅下落、更に長期金利が短期的に上昇したため、10日終値は1,871.35ポイントと約1ヶ月ぶりの水準に下落し、3月後半の上昇分を打ち消した形となった。その後長期金利が低下に転じると、東証REIT指数はやや反発、更に日銀が金融緩和を少なくとも2020年春頃まで継続するとの発表を受け低金利が続くとの見方から、月末の東証REIT指数は1,900ポイント目前まで回復した。

このような環境下で、日銀は4月に96億円の買入れを行った。年900億円の買入枠を持つなか直近1年間は相場が堅調なことから、月間の買入れ額は目安となる75億円を下回る水準であったが、4月は昨年5月以来11ヶ月ぶりの買入額となった。

用途別に見ると、相対的に出遅れ感及び割安感のある総合型銘柄や物流施設系銘柄が上昇する一方、分配金利回りが既に低く投資口価格が高値圏にあるオフィスビル系銘柄が軟調な動きとなり、従来と異なる傾向が見られた。

個別銘柄では、ラサールロジポート投資法人が前月比+8.95%、サンケイリアルエステート投資法人が前月比+8.36%と大きく上昇した。ラサールロジポート投資法人は、物件入替えを発表し、物件売却益を2期にわたって分割計上すること、また収益強化を優先し、無理な物件取得を行わない方針を明示したことが好感したと見られる。サンケイリアルエステート投資法人は4月末の東証REIT指数への組み入れに先んじた動きと見られる。

個別銘柄の動向では、グローバル・ワン不動産投資法人が2年ぶりに公募増資を発表した。グローバル・ワン不動産投資法人は近・新・大の厳選投資の方針を持つことから、運用資産は11物件で1,800億円と、運用歴が15年と長い割に外部成長が遅い点やポートフォリオ分散に課題があった。また築年が経過する中で収益力の低下や運用方針に合致しない物件を売却する必要が生じており、運用会社は物件入替えを行うことを示唆していた。公募増資に併せて、築20年を超えNOI利回りがポートフォリオ平均を下回る「銀座ファーストビル」を売却する一方、「ヒューリック豊洲プライムスクエア」を取得する。銀座ファーストビルの売却益が、増資による利益の希薄化を回避するとともに、従来の目標であった1口当たり分配金2,250円を達成する見込み。また売却益の一部を内部留保し、将来の分配金安定へ繋げる。このように物件入替えと増資の組み合わせによって、資産規模を拡大しながら収益の向上と安定が増すことが期待できる。

日本リテールファンド投資法人が物件売却を積極的に勧めている。資産規模9,000億円と大型ファンドとなり、運用の自由度が高まるなかで、2018年10月に新たな中期目標を策定し、最長3年間を目安にGMSを中心としたサブ資産から都市型のコア資産へポートフォリオ1,000億円規模を入替え、コア資産をポートフォリオの現状の72%から80%以上に高め、脱GMSを図る方針を発表した。その第一弾として「大阪心斎橋8953ビル」「イオン仙台中山」「なるぱーく」と、2002年上場時から運用してきた物件を次々と売却する。3物件の売却額は計300億円。一時的に資産規模が縮小し巡航の収益が低下するが、物件売却益による内部留保で分配金を維持していく公算。1口当たり分配金は4,430円で据え置くが、現在大規模リニューアル中の川崎ルフロンが2020年8月期までに段階的に収益貢献していくなかで、更に物件売却による売却益も積み上がれば、分配金水準が一段上がることも想定できよう。

<市況データ>

|

|

2019年4月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,889.13

|

-18.23 |

|

東証REIT指数(配当込み)

|

3,822.76

|

-28.34

|

|

時価総額合計

|

14兆 728億円

|

-1,213億円

|

|

平均分配金利回り(時価総額による加重平均)

|

3.96%

|

+0.07

|

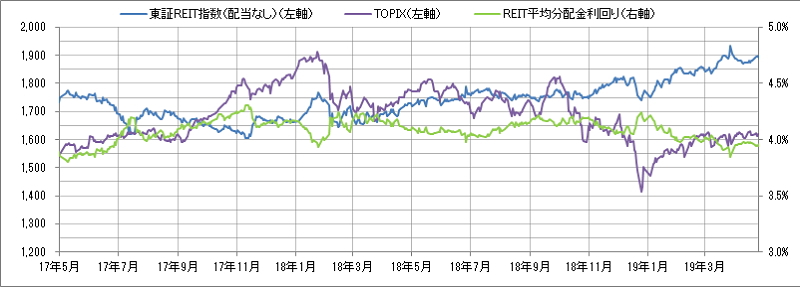

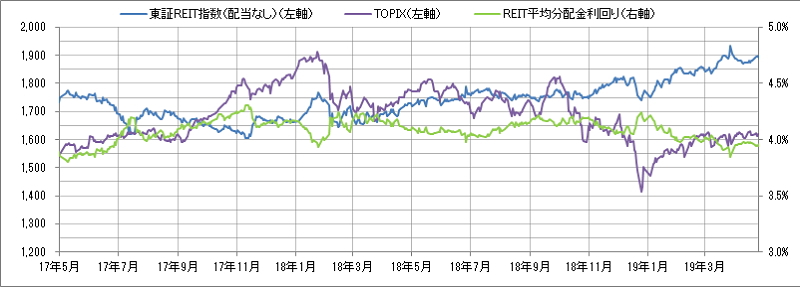

<東証REIT指数と予想分配金利回りの推移> (グラフは2017年5月~2019年4月の24ヶ月間)

2.個別銘柄データ

| 2019年4月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

717,000 |

-4.40% |

2.94% |

1,012,404 |

7.19% |

| 8952 |

ジャパンリアルエステイト投資法人 |

617,000 |

-5.51% |

3.12% |

854,675 |

6.07% |

| 8953 |

日本リテールファンド投資法人 |

213,000 |

-4.36% |

4.16% |

557,638 |

3.96% |

| 8954 |

オリックス不動産投資法人 |

195,500 |

2.84% |

3.64% |

539,580 |

3.83% |

| 8955 |

日本プライムリアルティ投資法人 |

445,000 |

-2.41% |

3.31% |

410,735 |

2.92% |

| 8956 |

プレミア投資法人 |

137,900 |

-1.22% |

4.05% |

181,614 |

1.29% |

| 8957 |

東急リアル・エステート投資法人 |

175,000 |

-2.40% |

3.33% |

171,080 |

1.22% |

| 8958 |

グローバル・ワン不動産投資法人 |

128,500 |

-3.46% |

3.63% |

123,127 |

0.87% |

| 8960 |

ユナイテッド・アーバン投資法人 |

177,800 |

1.66% |

3.91% |

543,195 |

3.86% |

| 8961 |

森トラスト総合リート投資法人 |

167,900 |

-2.50% |

4.35% |

221,628 |

1.57% |

| 8963 |

インヴィンシブル投資法人 |

56,300 |

3.87% |

5.79% |

319,043 |

2.27% |

| 8964 |

フロンティア不動産投資法人 |

463,000 |

-0.32% |

4.53% |

229,648 |

1.63% |

| 8966 |

平和不動産リート投資法人 |

125,800 |

-2.56% |

3.82% |

127,668 |

0.91% |

| 8967 |

日本ロジスティクスファンド投資法人 |

238,100 |

1.36% |

3.96% |

215,498 |

1.53% |

| 8968 |

福岡リート投資法人 |

173,200 |

1.70% |

4.26% |

137,867 |

0.98% |

| 8972 |

ケネディクス・オフィス投資法人 |

745,000 |

-3.12% |

3.56% |

319,240 |

2.27% |

| 8975 |

いちごオフィスリート投資法人 |

102,600 |

-3.39% |

4.18% |

157,213 |

1.12% |

| 8976 |

大和証券オフィス投資法人 |

751,000 |

-4.70% |

3.29% |

369,400 |

2.62% |

| 8977 |

阪急阪神リート投資法人 |

148,300 |

-0.34% |

4.22% |

103,098 |

0.73% |

| 8979 |

スターツプロシード投資法人 |

173,400 |

-5.19% |

5.14% |

44,525 |

0.32% |

| 8984 |

大和ハウスリート投資法人 |

255,500 |

3.99% |

4.13% |

530,163 |

3.77% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

90,700 |

1.57% |

4.06% |

404,735 |

2.88% |

| 8986 |

日本賃貸住宅投資法人 |

85,900 |

-2.61% |

4.54% |

140,881 |

1.00% |

| 8987 |

ジャパンエクセレント投資法人 |

159,400 |

-0.93% |

3.53% |

208,129 |

1.48% |

| 3226 |

日本アコモデーションファンド投資法人 |

569,000 |

1.25% |

3.42% |

275,693 |

1.96% |

| 3227 |

MCUBS MidCity投資法人 |

102,000 |

0.20% |

4.48% |

167,599 |

1.19% |

| 3234 |

森ヒルズリート投資法人 |

148,300 |

-0.34% |

3.83% |

278,057 |

1.98% |

| 3249 |

産業ファンド投資法人 |

126,600 |

2.34% |

4.63% |

215,070 |

1.53% |

| 3269 |

アドバンス・レジデンス投資法人 |

310,500 |

0.65% |

3.46% |

419,175 |

2.98% |

| 3278 |

ケネディクス・レジデンシャル・ネクスト投資法人 |

179,900 |

-2.07% |

4.36% |

163,252 |

1.16% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

465,000 |

1.09% |

4.25% |

358,619 |

2.55% |

| 3281 |

GLP投資法人 |

119,800 |

0.93% |

4.43% |

459,244 |

3.26% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

294,300 |

-3.03% |

3.44% |

188,597 |

1.34% |

| 3283 |

日本プロロジスリート投資法人 |

239,000 |

1.36% |

3.70% |

522,442 |

3.71% |

| 3287 |

星野リゾート・リート投資法人 |

540,000 |

-2.70% |

4.79% |

119,806 |

0.85% |

| 3290 |

Oneリート投資法人 |

275,900 |

-2.61% |

5.00% |

66,191 |

0.47% |

| 3292 |

イオンリート投資法人 |

134,600 |

3.06% |

4.46% |

239,231 |

1.70% |

| 3295 |

ヒューリックリート投資法人 |

182,500 |

-3.34% |

3.74% |

228,308 |

1.62% |

| 3296 |

日本リート投資法人 |

415,500 |

-2.69% |

4.37% |

186,946 |

1.33% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

16,960 |

-3.53% |

4.76% |

146,591 |

1.04% |

| 3308 |

日本ヘルスケア投資法人 |

172,300 |

-1.60% |

4.91% |

12,859 |

0.09% |

| 3451 |

トーセイ・リート投資法人 |

115,200 |

-2.78% |

6.32% |

32,603 |

0.23% |

| 3309 |

積水ハウス・リート投資法人 |

80,300 |

-4.06% |

3.88% |

302,096 |

2.15% |

| 3453 |

ケネディクス商業リート投資法人 |

269,600 |

-0.26% |

4.74% |

136,876 |

0.97% |

| 3455 |

ヘルスケア&メディカル投資法人 |

113,800 |

1.07% |

6.03% |

35,392 |

0.25% |

| 3459 |

サムティ・レジデンシャル投資法人 |

101,400 |

2.94% |

6.31% |

51,116 |

0.36% |

| 3462 |

野村不動産マスターファンド投資法人 |

163,100 |

-0.06% |

3.94% |

741,665 |

5.27% |

| 3463 |

いちごホテルリート投資法人 |

129,100 |

-2.79% |

4.90% |

32,917 |

0.23% |

| 3466 |

ラサールロジポート投資法人 |

119,300 |

8.95% |

4.96% |

131,230 |

0.93% |

| 3468 |

スターアジア不動産投資法人 |

108,500 |

-0.73% |

5.78% |

58,679 |

0.42% |

| 3470 |

マリモ地方創生リート投資法人 |

114,900 |

3.89% |

5.97% |

15,206 |

0.11% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

353,500 |

-0.28% |

3.65% |

133,977 |

0.95% |

| 3472 |

大江戸温泉リート投資法人 |

87,100 |

1.16% |

5.47% |

20,499 |

0.15% |

| 3473 |

さくら総合リート投資法人 |

87,700 |

1.39% |

5.77% |

29,204 |

0.21% |

| 3476 |

投資法人みらい |

48,950 |

-2.83% |

5.82% |

77,421 |

0.55% |

| 3478 |

森トラスト・ホテルリート投資法人 |

137,000 |

-0.29% |

4.61% |

68,500 |

0.49% |

| 3481 |

三菱地所物流リート投資法人 |

256,600 |

-2.10% |

4.28% |

63,076 |

0.45% |

| 3487 |

CREロジスティクスファンド投資法人 |

113,300 |

1.43% |

5.19% |

26,189 |

0.19% |

| 3488 |

ザイマックス・リート投資法人 |

118,800 |

-3.10% |

4.92% |

26,540 |

0.19% |

| 3492 |

タカラレーベン不動産投資法人 |

93,700 |

1.19% |

6.48% |

32,373 |

0.23% |

| 3493 |

伊藤忠アドバンス・ロジスティクス投資法人 |

100,700 |

0.70% |

4.57% |

35,964 |

0.26% |

| 2971 |

エスコンジャパンリート投資法人 |

102,100 |

0.39% |

6.15% |

24,198 |

0.17% |

| 2972 |

サンケイリアルエステート投資法人 |

111,500 |

8.36% |

3.21% |

26,715 |

0.19% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら